Содержание

Как создать свою стратегию форекс / торговую систему — ШАГ-1: Определение намерений

Уважаемые трейдеры, этим постом хочу начать серию уроков (более 10 точно) , которые позволят вам создать / построить собственную прибыльную стратегию форекс или торговую систему .

На этом сайте опубликовано:

- Очень много стратегий (около 500, может быть и более),

- Проведено большое кол-во тестов торговых систем (около 120),

- Опубликованы ТОП 50 стратегий (правда этот список уже немного устарел, но все еще полезен!).

Поэтому выбрать на самом деле есть из чего! Но вот при таком огромном выборе, многие так и не понимают как же подобрать ту стратегию, которая подходит именно им и достаточно ли ТС для того, чтоб прибыльно торговать и главное стабильно получать прибыль на форекс. Вот именно в этой серии постов мы это и разберем!

СТРАТЕГИИ ФОРЕКС — новые посты сайта:

Просто ⬆︎ кликайте на ссылку/баннер ⬆︎ выше или сканируйте телефоном QR-код ⬆︎ и подпишитесь на канал и рассылку вы будете получать очень оперативно!

Рассылку планирую очень частую, как минимум 2-3 раза в неделю, но объем информации будет не особо большим, чтоб вас не утруждать и не отнимать много времени.

А ниже давайте рассмотрим как же понять свои намерения .

Итак, начнем:

Основная проблема многих начинающий трейдеров одинакова:

- Они приходят на сайт, находят любую стратегию и начинают торговать на демо конечно же , чтоб протестировать ее.

- Но желательно выбирают такую ТС, чтоб торговля велась на интервале M5-M15, а то и менее (чтоб сразу был понятен результат) — конечно же скальпинг или пипсовка!

- Пробуют торговать видят что где-то получают плюс, где-то минус и в итоге, если стратегия хоть что-то приносит — открывают реал и начинают сразу торговать и тут приходят разочарования… — так поступают 90-95% новичков . Я сам был таким, поэтому не говорите, что что-то не так описано.

Но как не странно, никому не приходит в голову задать себе несколько простых вопросов и определить намерения прихода на форекс :

1) Сколько хотим зарабатывать.

2) Насколько готовы рисковать.

3) Понимаем ли вообще что такое трейдинг (риск, работа, четкое следование правилам или вы думаете что это игра).

4) Как хотим торговать (советниками, вручную, на каком интервале или вообще просто хотим вкладывать деньги в ПАММ, торговать чужими деньгами, как часто можем и хотим торговать, хотим ли вообще рисковать или просто поиграться, доказать себе что-то, а то и вовсе стать азартным игроком).

Я не зря описал все это.

На самом деле без постановки четкой цели на форекс, да и любом финансовом рынке делать нечего. Без них — шанс потерять вложенное — приближается к 100%.

И так что же делать, как определить свои намерения, смотрите в видео ниже:

Поэтому я предлагаю сделать следующее:

Задайте себе вопросы и запишите их на листочке, а так же ответьте в этих формах и посмотрите как ответили остальные.

А в следующем уроке в видео я дам пояснение этих ответов и что вам делать дальше!

Зачем я пришел на форекс, почему я читаю эту статью, смотрю это видео, почему я здесь ?

На самом деле не может быть только 1-го правильного ответа , их может быть несколько, но мы рекомендуем ответить только на 1 (самый подходящий вам) — главное найти свою причину и понять как с ней дальше быть!

Вы понимаете что трейдинг — это риск ?

Мне интересно ваше мнение , потому что оно однозначно не у всех будет одинаково.

Если вы пришли зарабатывать, то сколько вам нужно в месяц?

Ставьте четкие цели, не просто максимум, а действительно сколько бы вас устроило на этот момент .

Вы понимаете что такое трейдинг на форекс?

И так ответы получены, наверняка вы видите как ответили большинство опрошенных пользователей сайта.

Давайте теперь разберемся что делать дальше, как понять что вам стоит продолжать заниматься трейдингом? А кому лучше держаться от него подальше!

И все это вы узнаете в следующем уроке, который я опубликую через пару дней, ожидайте уведомления в ЭТОМ Telegram-канале!

Урок 3. Создание торговой системы

Создание торговой системы – это, по сути, самое важное на пути к успешному трейдингу. Даже если ваша первая ТС не будет приносить профита, начало уже будет положено. Самое сложное в этом деле собрать воедино всю имеющуюся у нас информацию о биржевых торгах и своём отношении к ним, и, проанализировав все это, сделать правильные выводы и выдать готовый продукт.

Итак, что же такое торговая система? Торговая система – это некий свод правил, строго регламентирующих все ваши действия на бирже. Т.е. когда открывать позицию, при каких условиях, как долго держать, при каких условиях закрывать, когда не заходить в рынок, как интерпретировать ту или иную информацию, куда ставить стоп и т.д.

КАКИЕ БЫВАЮТ ТОРГОВЫЕ СИСТЕМЫ И ТОРГОВЫЕ СТРАТЕГИИ

Разновидностей торговых систем огромное множество, но можно выделить несколько основных групп. Давайте их рассмотрим:

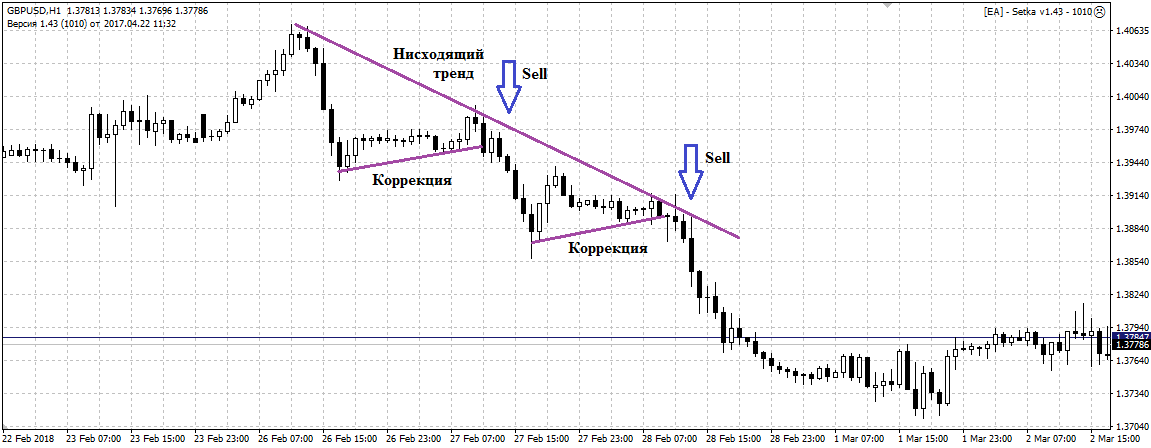

1) Трендовые системы. Это системы, которые основаны на длинных движениях, трендах. Они, как правило, строятся на основании графиков с большим таймфреймом (от 4 часов) и подразумевают большую просадку (но и существенную прибыль в случае удачной позиции);

2) Контртрендовые системы. Это системы, которые, напротив, основаны на «поимке» точек разворота рынка, с помощью технических индикаторов и разворотных формаций. В этих системах, как правило, размер потенциальной прибыли от позиции значительно меньше, но и «стопы» ставить намного проще, чем в трендовых системах;

3) Реверсные системы. Намного менее распространены и имеют в себе элементы как трендовой, так и контртрендовой системы, и к тому же могут работать на любых таймфреймах. Суть в том, что позиция в таких системах открыта всегда (за исключением редких моментов), а прибыль или убыток от сделки фиксируется путём переворота в противоположное направление;

4) Универсальные системы. Наиболее распространены и это самая обширная группа. Суть этих систем в том, что позиция может открываться когда угодно, на любом таймфрейме и с любым горизонтом. Наиболее удобны для создания на их основе торговых роботов. Такие системы создать несколько проще, потому что исчезает двойная обусловленность, т.к. позиции могут открываться в любой точке и в любой момент (а не в начале или на пике тренда). Популярность этих систем также обусловлена тем, что take profit и stop loss в них в основном ставятся фиксированные, что существенно облегчает следование системе.

Тем не менее, все эти категории лишь номинальны, для формирования какого-то общего представления. То, в какой категории вы будете создавать свою торговую систему, зависит от вашего психотипа и комфортной для вас стратегии работы. По сути, приведенные категории торговых систем можно назвать примерами торговых стратегий. Многие ошибочно полагают, что торговая система и торговая стратегия – это одно и то же. Торговая стратегия на фондовом рынке близка к значению военной стратегии на поле боя. Т.е. это общий план или способ действий в широком понимании. А торговая система – это уже детализированный свод правил, выполняемых в рамках реализации общей стратегии торговли. По сути, выбор торговой стратегии определяется психотипом трейдера, т.е. если человеку комфортно долго сохранять позицию и неспешно ловить длинные движения, он, скорее всего, выберет трендовую стратегию, а если он привык открывать и закрывать позиции часто и быстро, то он создаст универсальную систему.

Ещ одной разновидностью классификации торговых стратегий можно обозначить разделение на модель функционирования рынков и модель успешной торговли, однако, этот подход будет актуален только для опытных трейдеров, давно определившихся и четко понимающих свои комфортные и эффективные методы анализа в торговле.

ДОБИВАЕМСЯ ЭФФЕКТИВНОГО СИГНАЛА ПРИ СОЗДАНИИ ТОРГОВОЙ СИСТЕМЫ

Итак, вернемся к созданию торговой системы. Если вы уже поняли, к какому психотипу вы относитесь и в каких условиях вам удобнее всего торговать, то начинаем формировать правила открытия позиции. Это может быть как сочетание сигналов технических индикаторов, так и реализация сигнала классического технического анализа (пробой уровня, развитие фигуры или формации), или какие-либо фундаментальные предпосылки. Один из самых сложных моментов в создании торговой системы — это провести классификацию и градировать методы анализа инструмента по уровню исполняемости сигналов. Вся прелесть финансовых рынков в том, что два разных трейдера на одном и том же графике, пользуясь одними и теми же инструментами анализа, могут увидеть совершенно разные сигналы, либо совершенно по-разному интерпретировать один и тот же сигнал. Именно поэтому очень тяжело пользоваться чужими торговыми системами.

После того, как у вас уже сложилось понимание того, какими инструментами анализа вы будете пользоваться, начинается самая монотонная работа, а именно различная перестановка инструментов анализа (если их несколько) с целью получения максимально эффективного сигнала от системы. На этом этапе не нужно забывать, что торговая система не должна быть слишком сложной и иметь в себе большое количество входных данных, иначе будет слишком много условностей, и в процессе работы у вас может появиться выбор, какие условия соблюдать, а какие нет. К тому же, если входных данных слишком много, эффективность будет снижаться. Если речь идет о технических индикаторах, то не стоит использовать одновременно более 5 индикаторов, поскольку они начнут противоречить друг другу. Как и у любого правила у этого правила есть исключения, мне знакомы очень эффективные системы с одновременным использованием пяти и более индикаторов, но на отладку корректной работы такой системы уйдет очень много времени, и это при условии, что вы сможете правильно проанализировать тот огромный массив информации. В противном случае, колоссальная работа отправится, как говорится, «коту под хвост».

ВЫХОД ИЗ ПОЗИЦИИ. TAKE PROFIT И STOP LOSS

После создания эффективного правила входа в позицию, надо думать, как из этой позиции выйти. Новички наивно полагают, что удачный вход – это главное в успешной торговле, но это не совсем так. Вы можете открыть просто идеальную позицию, но если не выйдете вовремя, то растеряете всю прибыль, или если выйдете слишком рано, то не получите достаточной прибыли. В то же время, вы можете зайти в позицию в середине движения (т.е. не так удачно), но выйти на пике и получить намного больше, чем тот, кто зашел вовремя, но не вовремя вышел. Так вот, создавая правило для торговой системы по выходу из позиции, нужно особо тщательно подходить к выбору инструментов анализа. И точно так же, как для входа, этих инструментов не должно быть слишком много. Самое простое, это определить в момент открытия позиции уровень потенциальной прибыли, которую эта позицию может принести и просто выставить take profit на этот горизонт. Если рынок дойдёт до этого уровня, позиция закроется, прибыль зафиксируется, если не дойдёт, то вам нужно иметь запасной план выхода из позиции, либо уже ждать пока сработает stop loss. Нельзя недооценивать важность этих параметров. Приказы take profit и stop loss могут существенно облегчить и повысить эффективность вашей торговли. Без последнего вообще торговать строго запрещено, особенно новичкам.

В качестве примера свода правил торговой системы (правда не в чистом виде для прямого пользователя, а в адаптированном, для пользователей рассылки рекомендаций), можно привести нашу систему.

МАТЕМАТИКА И РИСК МЕНЕДЖМЕНТ

Главное, при таком подходе создания торговой системы, когда take profit и stop loss устанавливаются на фиксированную величину, всегда помнить, что любое действие при торговле на бирже, должно иметь положительное математическое ожидание. Т.е., если максимально упростить это правило до обывательского уровня, то звучать оно будет так «размер вашей потенциальной прибыли, умноженный на вероятность положительного исхода, всегда должен быть больше, чем потенциальный убыток, умноженный на вероятность отрицательного исхода». Важно, чтобы показатель этого соотношения был выше, чем соотношение среднего количества открываемых вами прибыльных сделок к среднему количеству открываемых вами убыточных сделок. Другими словами, если у вас поровну прибыльных и убыточных позиций, то вам достаточно, чтобы каждая ваша прибыльная позиция, просто приносила прибыли больше, чем каждая ваша убыточная позиция приносит в среднем убытка. Если же у вас, скажем, 70% убыточных позиций и 30% прибыльных (и это вполне нормальное соотношение), то ваша средняя потенциальная прибыль должна быть минимум в 2,5 раза больше, чем средний потенциальный убыток от каждой позиции. Если после корректировки этих показателей соотношение количества прибыльных и убыточных позиций изменилось в худшую сторону, то систему нужно калибровать до тех пор, пока эти показатели не придут в норму.

Это самое главное и, если хотите, золотое правило любой торговой системы. Положительное мат. ожидание. Если в вашей системе нет положительного мат. ожидания, она не будет работать, и весь основной ваш труд как раз будет сводиться к достижению правильного соотношения показателей.

Многие опытные и не очень трейдеры до сих пор спорят, какой правильное соотношение take profit и stop loss: 3 к 1 или 1 к 1 или ещё как-то. На мой взгляд, это спор из разряда сравнения мягкого с тёплым. Эти цифры не имеют значения без учёта соотношения прибыльных и убыточных сделок, генерируемых вашей ТС.

Чтобы иметь сколь-либо репрезентативную выборку, из которой можно будет делать вывод о распределении вероятности прибыльной и убыточной сделки по вашей системе, я рекомендую совершить по ней как минимум 100 сделок на горизонте не менее 3 месяцев. Лишь после этого можно будет калибровать и подбивать систему по показателям.

Еще один важнейший элемент в создании любой успешной торговой системы – это риск менеджмент. Вы должны всегда и очень строго управлять рисками по каждой позиции. В вашей системе должно быть четко сформулированы правила закрытия убыточной позиции, максимально возможной просадки, среднего или стандартного горизонта stop loss. Вы должны всегда четко понимать, каким объемом средств вы рискуете, открывая каждую позицию, и, естественно, представлять, какую прибыль эта позиция может вам принести и насколько вероятно развитие вашего позитивного сценария.

Ни в коем случае никогда не торгуйте без стопов. Это путь в бездну. Вам может везти сколь угодно долго (а может и не везти вовсе), но обязательно наступит ваш личный «чёрный вторник» и обещаю, это будет больно.

Таким образом, становится очевидно, что залог создания успешной торговой системы – это положительное мат. ожидание и грамотный риск менеджмент. Ваша система может генерировать всего 30% эффективных сигналов, и этого вполне достаточно, если вы правильно выстроили риск и мани менеджмент.

Главная ошибка новичков – это уделять основное внимание эффективному входу, но, как я уже говорил, это не совсем верно. Безусловно, если, помимо всего прочего, в вашей системе будет идеальный вход в позицию, это огромный плюс, но это не залог успеха. Лишь с точки зрения интуитивного трейдинга преимущественное значение отдаётся удачному входу, но это совершенно иная модель торговли, применяемая опытными и профессиональными трейдерами. Сейчас мы с вами разбираем начальный уровень, базирующийся на применении стандартных классических методах анализа рынка. Так вот, эти стандартные методы анализа (будь то элементы технического или фундаментального анализа) почти никогда не дадут вам возможности на идеальный вход. Технические индикаторы, как правило, запаздывают, а те, которые работают на опережение, в основном осцилляторы, генерируют много ложных сигналов. Что же касается классического технического анализа (пробои уровней, реализация фигур и пр.), то здесь тоже возникает очень много вопросов: что считать пробоем уровня, как эти уровни проводить (по теням или телам свечи), ждать ли подтверждения пробоя, обращать ли внимание на объемы и пр. Таким образом, добиться идеального входа крайне сложно, к тому же рынок имеет свойство меняться, и идеальный сигнал на вход сейчас, может быть строго убыточным через пару месяцев.

Поэтому, во время создания торговой системы, расставляйте правильно приоритеты ее оптимизации, не гонитесь за лучшим входом, ибо можете потратить на это слишком много времени, но все равно не преуспеть, стройте ТС на основе положительного мат. ожидания и грамотного риск менеджмента. Помните, главное не когда зайти в позицию, а когда и как выйти из нее.

Как разработать собственную торговую стратегию

Здравствуйте. Рано или поздно каждый начинающий форекс трейдер приходит к пониманию того, что ему нужна своя торговая система. Можно, конечно же, использовать готовые форекс стратегии, но их тоже следует подстраивать под себя: под свой собственный торговый стиль. В этом уроке мы поговорим об обязательных составляющих торговой стратегии, зачем она нужна трейдеру и какие вопросы следует задать себе при разработке системы, подходящей именно Вам.

Что такое торговая стратегия?

Торговая стратегия – это свод правил, которые позволяют систематизировать торговлю, дать трейдеру четкое представление о том, когда следует входить в сделку, когда пора из нее выходить, и когда лучше вообще воздержаться от торговли. Также система предусматривает в какое время и на каком таймфрейме торговать, какие валютные пары использовать и каким лотом входить в сделки. ТС помогает отключить эмоции и защититься от их негативного влияния на трейдинг.

Преимущества торговой системы

Существует несколько очевидных плюсов торговли по стратегии:

- Статистическое преимущество. Трейдер знает, что, при условии следования правилам ТС будет больше прибыльных сделок, чем убыточных, и в результате он окажется в плюсе (если это было подтверждено предварительным тестированием на истории). Даже если произошла череда убыточных сделок, трейдер знает, что ситуация, скорее всего, выправится;

- Трейдеру не нужно каждый раз гадать, стоит или не стоит открывать сделку. Он лишь следует сигналам ТС;

- Трейдеру проще в психологическом плане. Жадность, страх и желание отыграться, увеличив лот, проще контролировать, когда есть четкие правила, которые делают трейдера в большей степени исполнителем, чем лицом, принимающим решения.

Можно сказать, что стратегия превращает торговлю на Форекс из увлекательного занятия в рутину, однако большинство трейдеров приходят на рынок зарабатывать деньги, а не играть, и ТС помогает им достичь главной цели.

Зачем создавать собственную ТС?

На рынке существует множество готовых торговых систем как простых, так и довольно сложных и понятных лишь профессионалам. Новички, как правило, начинают торговлю, пользуясь готовой ТС, причем не самой сложной. Однако со временем почти каждый из них понимает, что торговать по-настоящему эффективно можно лишь со стратегией, разработанной лично, на основе собственного опыта и предпочтений.

Не всегда ТС разрабатывается с нуля. Зачастую (особенно если это первый опыт трейдера в создании стратегии) берется готовая система, и в нее вносятся какие-то изменения: добавляются индикаторы, изменяются параметры уже установленных инструментов и т. д.

Вне зависимости от того, создает трейдер стратегию с нуля или модифицирует готовую, необходимо, чтобы она подходила ему по характеру: вдумчивому и рассудительному человеку вряд ли подойдет скальпинг, равно как другому в силу характера может не подойти долгосрочная торговля.

Обязательные составляющие торговой стратегии

Каждая стратегия должна включать в себя определенные пункты, которые в комплексе обеспечат стабильность торговли:

- Логическое обоснование. Это основная идея, на которой строится торговая стратегия. Она является фундаментом, на котором базируются все остальные составляющие;

- Валютные пары для торговли;

- Таймфрейм и время торговли (торговая сессия);

- Правила входа (сигналы на открытие позиции);

- Правила выхода. Как выставляются стоп-лосс и тейк-профит;

- Объем торгового лота и ограничение рисков.

Если все эти параметры учтены, можно приступать к тестированию стратегии на истории или демо-счете.

Пример разработки структуры торговой стратегии

Для того, чтобы лучше понять механизм создания торговой системы, разберем ее структуру на конкретном примере.

Логическое обоснование

В первую очередь нужно определиться с основной идеей стратегии. Это может быть какая-то конкретная зависимость или закономерность в поведении цены, на основе которой можно прогнозировать ее дальнейшее движение.

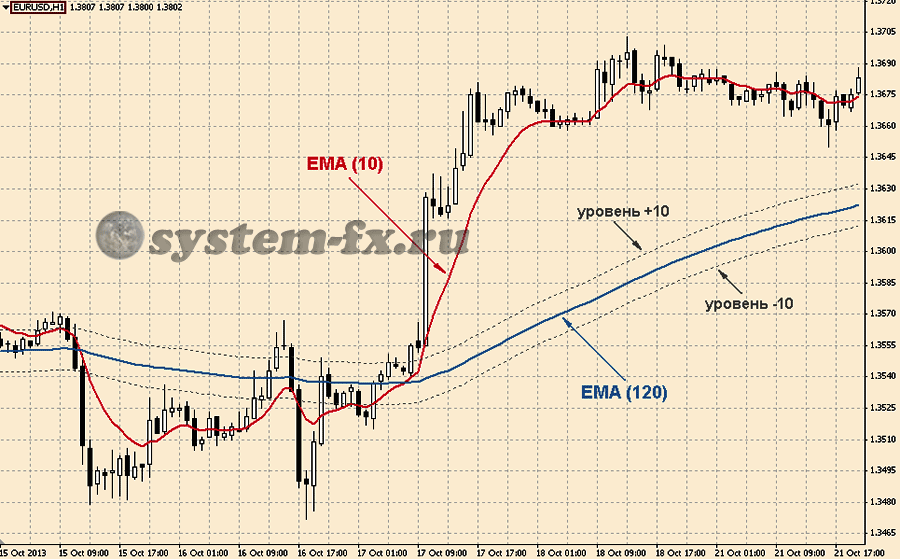

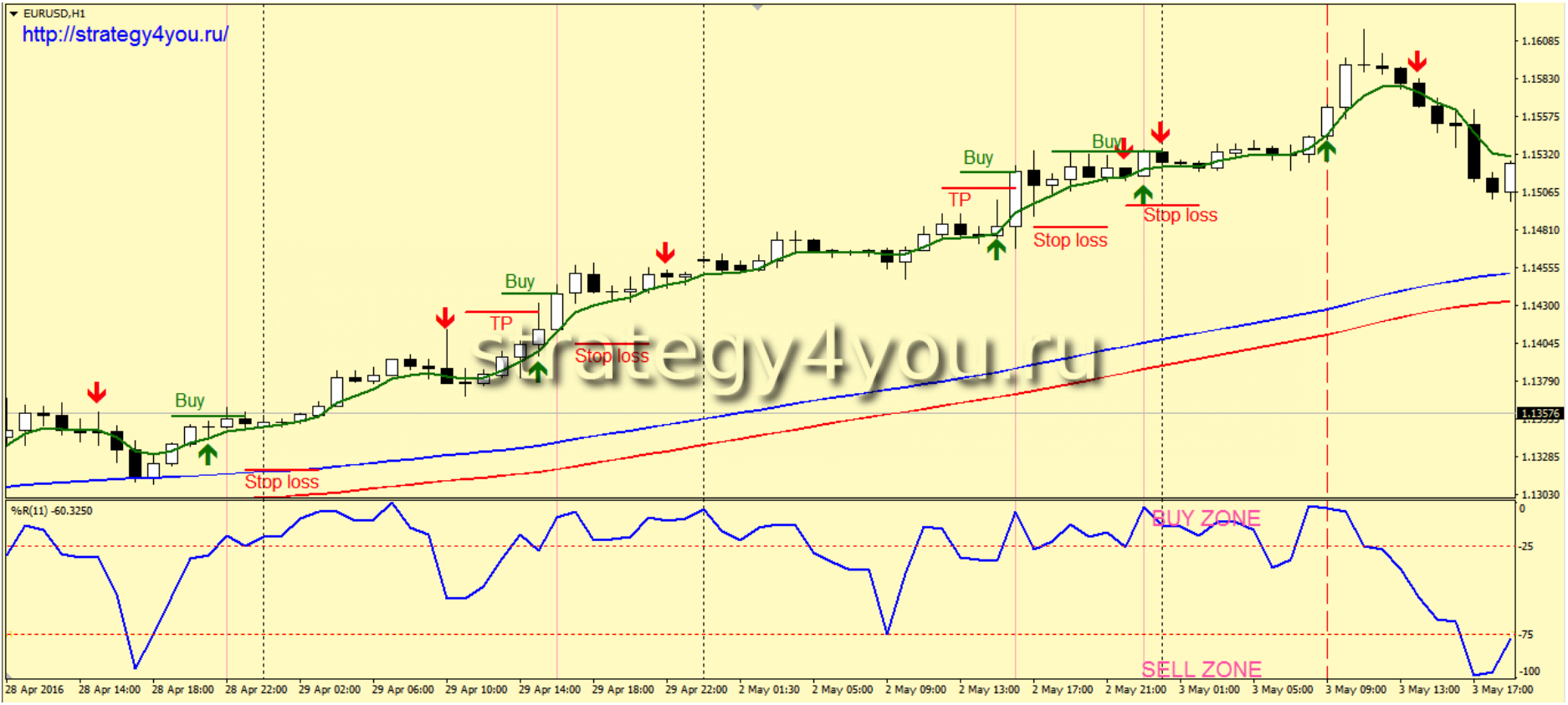

Например, мы заметили, что рынок, даже находясь в тренде, никогда не движется ровно и плавно: всегда есть какие-то коррекции и колебания цены, противоположные основному движению. На этой идее мы и будем строить свою торговую систему: заходя в рынок после коррекции можно получить больше прибыли и увеличить шансы на то, что цена в принципе пойдет в нужном направлении.

На основе общей концепции сразу же определяются правила входа – в момент разворота цены в направлении глобального тренда. Для определения этих моментов подбираются инструменты, выбирается таймфрейм и валютная пара и т. д.

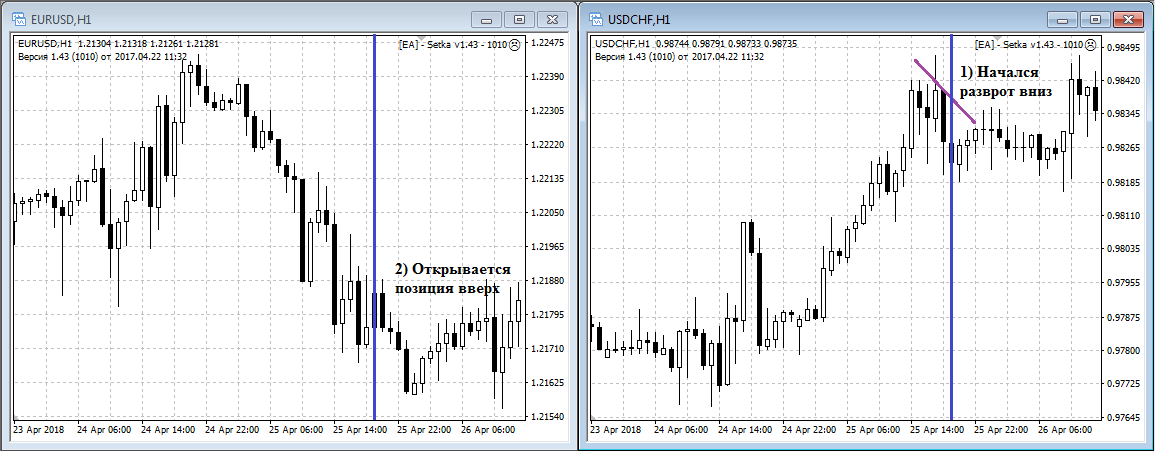

Другой пример: мы заметили, что валютные пары EURUSD и USDCHF часто движутся зеркально по отношению друг к другу и когда на одной из пар начинается движение вверх, на второй в скором времени начнется движение вниз, и наоборот. Поэтому, заметив, что на одном из активов начался новый тренд, можно открывать сделку по другой валютной паре в обратном направлении, имея все основания рассчитывать на скорое движение.

В данном случае сразу же решается вопрос с активами для торговли, так как настолько коррелирующих валютных пар на рынке больше нет.

Таймфрейм

Выбор таймфрейма зависит от того, сколько времени трейдер готов уделять торговле. Если на дневных графиках формирование свечи занимает целые сутки, соответственно, чтобы оценить ситуацию и принять решение, потребуется всего несколько минут в день, то на М1 все меняется каждую минуту, и трейдеру потребуется постоянно присутствовать за торговым терминалом. Чем меньше таймфрейм, тем больше будет поступать сигналов, соответственно, больше потенциальная прибыль. Однако далеко не у всех есть возможность весь день посвящать торговле, и для работающих людей дневной график будет оптимальным вариантом.

Также считается, что технический анализ лучше работает на дневных графиках, чем на часовых или, тем более на минутных, поэтому D1 станет оптимальным выбором для новичков. Чаще всего трейдеры работают на D1-М15, пятиминутные и минутные графики слишком непредсказуемы, и стабильно зарабатывать на них могут лишь узкоспециализированные профессионалы.

Валютные пары

В большинстве случаев в качестве торгового актива оптимально выбирать EURUSD либо другую валютную пару-мажор. В торговом терминале MetaTrader 4 можно выбрать отображение только нужных активов, кликнув правой клавишей мыши на поле «Обзор рынка» и выбрав «Набор символов»-«Forex».

В случае, когда сама идея заточена под конкретный актив (например, золото или индекс S&P 500), выбор и вовсе очевиден.

Выбор инструментов для анализа

После того, как становится понятна торговая идея, выбран таймфрейм и валютные пары для торговли, необходимо определиться с инструментами для анализа и определения точек входа-выхода. В этом вопросе главное правило – не переборщить. Как правило – эффективнее всего в реальной торговле себя показывают простые системы. В тех же ТС, которые перенасыщены индикаторами, различными построениями и прочими сигналами, эти инструменты часто противоречат друг другу, только сбивая трейдера с толку и провоцируя его на ошибки.

Если стратегия индикаторная, то в ней, как правило, должно быть от 2 до 5 инструментов. Необходимый минимум – один трендовый индикатор, определяющий направление открытия сделки, и один индикатор перекупленности/перепроданности (осциллятор), помогающий избежать ложных входов.

Если стратегия ориентирована на свечной анализ, то трейдеру необходимо хорошо ориентироваться в паттернах Price Action. Если планируется использование графического анализа – понадобится хорошие знание фигур (треугольники, флаги и вымпелы, двойные вершины и т. д.).

Также необходимо решить, будут ли учитываться новости и важные экономические события (если сама ТС построена на теханализе). Если система построена на фундаментальном анализе, нужно решить, какие именно новости торговать. Новости можно отслеживать с помощью экономического календаря и специальных индикаторов.

Правила входа и выхода

В первую очередь необходимо решить, по какому типу ордеров будет осуществляться вход в рынок: по отложенным или рыночным. Отложенные ордера, с одной стороны, помогают избежать ложных входов, но с другой – забирают часть прибыли за счет того, что цена проходит определенное расстояние до того момента, как активирует приказ.

Также необходимо заранее решить, по какому принципу будут выставляться тейк-профит и стоп-лосс. В некоторых ТС выставление тейка необязательно (например, при использовании трейлинг-стопа), однако стоп лосс должен выставляться всегда. Стоп-лосс в первую очередь является ограничителем риска, и защищает капитал трейдера от форс-мажоров, например, от отключения интернета или электричества.

После того, как все правила определены, их необходимо обязательно зафиксировать на бумаге либо в отдельном файле – т.е. необходим чек-лист. Затем можно приступать к тестированию ТС.

Тестирование на истории и демо-счете

В первую очередь – стратегию необходимо протестировать на истории. Это даст статистику и первичное понимание ее прибыльности. Однако исторические данные со временем теряют актуальность, поэтому поведение стратегии на реальном рынке даст более полезную информацию.

Перед выходом на реальный счет ТС необходимо протестировать на демо. Время тестирования зависит от таймфрейма: при торговле на Н1-Н4 или, тем более, D1 для определения прибыльности понадобится как минимум несколько месяцев, в то время как эффективность скальпирующей стратегии можно определить за неделю.

Заключение

Торговая система должна быть у каждого трейдера. Иногда новичкам кажется, что у них получится торговать исключительно по интуиции, особенно если это заблуждение подтверждается парой удачных сделок. Кроме того, известны случаи, когда опытные трейдеры открывали сделки по интуиции либо вразрез с правилами системы и зарабатывали огромные деньги.

Однако в этом исключении ключевой фактор – опыт. Профессиональный трейдер способен понять, когда можно включить интуицию, а когда следует работать четко по системе. Как правило, интуиция используется очень редко, и скорее для того, чтобы не входить в рынок по сигналу, нежели затем, чтобы открыть сделку не по правилам и получить убыток.

В любом случае позволить себе подобные действия без серьезного риска для капитала могут лишь профессионалы с годами, а то и десятками лет опыта. У новичков, твердо решивших научиться зарабатывать на Форекс, есть только один правильный путь – путь системной торговли.

Кроме этого, есть один момент, который очень часто упускают в своей торговле даже опытные трейдеры. Это Логическое Обоснование торговой стратегии. Это очень важно, поэтому даже если у вас уже есть большая практика работы на форекс, посмотрите хотя бы часть видео, в которой рассказывается о том, что у каждой системы должна быть Основная Идея, на которой она строится.

Источник https://strategy4you.ru/webinar-trening-forex/kak-sozdat-svoyu-strategiyu-foreks-urok-1-opredelenie-namerenij.html

Источник https://smart-lab.ru/blog/446661.php

Источник https://tlap.com/kak-razrabotat-sobstvennuyu-torgovuyu-strategiyu/