Содержание

Аннуитет по кредиту — что это?

Тенденции развития современного общества привели к тому, что те понятия, которые не так давно использовались главным образом в учебниках по экономической теории, стали все чаще встречаться в повседневной жизни. Одним из таких терминов является аннуитет, который все более активно стали использовать в сфере кредитования. Данный инструмент является достаточно выгодным, поэтому есть смысл познакомиться с его отличительными особенностями и способами расчета более подробно. Об этом и пойдет речь в данной статье.

Что такое аннуитет?

Аннуитет это — схема платежей, в соответствие с которой они производятся в одинаковом размере в соответствие с конкретным графиком выплат (а именно на постоянной основе через равные промежутки времени). Таким образом, можно представить аннуитет как поток одинаковых платежей, которые осуществляются через равные временные интервалы.

По аннуитетному виду платежа предполагается что выплаты осуществляются равными суммами через равные промежутки времени. Сумма аннуитетного платежа состоит из двух частей:

- Процентная часть, которая идет на оплату процентов пользования заемными средствами.

- Остаточная часть, которая направляется на оплату основного долга по кредиту.

Аннуитет позволяет сделать величину платежа, который включает в себя не только проценты за период, но и часть основного долга, постоянной. Это дает возможность плательщику заранее оценить свои силы и запланировать выплаты определенной суммы денежных средств в течение оговоренного срока.

Основным отличием от так называемого дифференцированного платежа является то, что при использовании последнего в первую очередь выплачивается полная сумма начисленных за использование кредитных средств процентов, а потом уже основной долг.

Отметим, что принцип аннуитета используется не только в кредитовании, но и для лизинговых платежей.

Какие выделяют виды аннуитета?

Для лучшего понимания использования аннуитета следует рассмотреть, какие его виды существуют. Так, можно отметить наличие следующей классификации:

- отложенный – в данном случае первая выплата производится в конце начального периода;

- немедленный – платеж осуществляется в начале нулевого периода.

Если говорить об аннуитете, используемом в сфере кредитования, то здесь имеет место отложенный аннуитет.

Кроме этого, распространенно выделение различных видов стоимости аннуитета, а именно:

- приведенная;

- будущая стоимость аннуитета.

Такое деление обусловлено стремлением определить максимально объективную ценность денежных средств, которые направлены на кредитование. Как будущая, так и текущая стоимость аннуитета рассчитывается определенным образом с использованием конкретных формул. Проводимый расчет текущей стоимости аннуитета зависит от ряда факторов.

Стоит отметить, что в силу теории о том, что с течением времени денежные средства могут обесцениваться в силу инфляции, имеет место такое понятие, как настоящая стоимость аннуитета. Также здесь играет роль упущенная выгода, ведь если бы кредитор оставил выданные денежные средства у себя, то он имел бы возможность получать доход в виде процентов по вкладу.

Формула расчета аннуитетного платежа

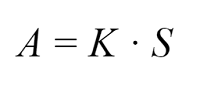

Формула аннуитетного платежа:

- A – ежемесячный аннуитетный платеж;

- K – коэффициент аннуитета;

- S – сумма кредита.

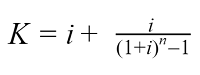

Расчет коэффициента аннуитета:

- K – коэффициент аннуитета;

- i – месячная процентная ставка по кредиту (годовая ставка деленная на 12 месяцев);

- n – количество периодов (месяцев), в течение которых выплачивается кредит.

Знание рассмотренной формулы позволяет провести требуемые расчеты, которые при наличии полных исходных данных не представляют собой особых сложностей. Очевидно, что для применения ее на практике необходимо учитывать некоторые принципиальные моменты. В их числе можно отметить, в первую очередь, принцип, по которому определяются доли основного долга и начисленных процентов в итоговом размере платежа. Для этого применяется определенная методика, которая предполагает прохождение несколько этапов расчета. Мы не будем на ней подробно останавливаться, отметим лишь общий принцип, в соответствии с которым производится расчет размера процентов и аннуитетного платежа, так же как и основного долга в виде разницы между этими двумя величинами для каждого месяца периода. При этом учитывается, что размер основного долга от месяца к месяцу снижается. Последний платеж требует отдельной корректировки в силу применения в процессе расчетов округлений.

Несмотря на равную величину платежей, соотношение суммы основного долга и начисленных процентов в их составе меняется. Если в начале основная доля приходится на проценты, то ближе к концу выплат остается погасить главным образом основную сумму долга.

Пример расчета аннуитетного платежа

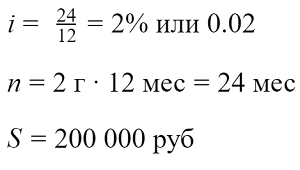

Рассчитаем ежемесячный платеж по кредиту с аннуитетным графиком погашения под процентную ставку 24% годовых сроком на 2 года и на сумму 200 000 рублей.

Воспользуемся приведенными выше формулами:

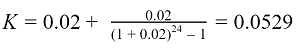

Рассчитаем коэффициент аннуитета:

Теперь мы можем приступить к расчеты самого ежемесячного платежа. Подставим полученное значение коэффициента аннуитета:

Сумма ежемесячного платежа составила 10574.22 рублей.

Переплата по кредиту

Всего за 2 года банку будет выплачено 253 781.3 руб (10574.22 руб умноженные на 24 мес), а переплата составит 53781.3 руб.

Аннуитетный платёж

Аннуитетный платёж – это платёж, который устанавливается в равной сумме через равные промежутки времени. Так, при аннуитетном графике погашения кредита вы ежемесячно платите одну и ту же сумму, независимо от остатка задолженности. Другим способом внесения ежемесячных платежей является дифференцированный способ погашения.

Для сравнения, при дифференцированной схеме погашения кредита сумма основного долга выплачивается ежемесячно равными долями, а проценты рассчитываются от остатка задолженности. В таком случае сумма ежемесячного платежа уменьшается в процессе погашения кредита.

Например, сумма процентов за первый месяц пользования кредитом равна:

S%1 = S * i,

где S%1 – сумма процентов за первый месяц,

S — сумма кредита.

i — процентная ставка по кредиту в месяц (рассчитывается как годовая, делённая на 12 месяцев).

За второй и следующие месяцы:

S%n = (S — ∆S) * i,

где ∆S – сумма погашенного основного долга.

Как рассчитать ежемесячный платёж?

Формула расчёта суммы ежемесячного платежа при аннуитетной схеме погашения следующая:

A = K * S

где А – сумма ежемесячного аннуитетного платежа,

К — коэффициент аннуитета,

S — сумма кредита.

Сумма кредита известна. А для расчёта К – коэффициента аннуитета, используется следующая формула:

где i — процентная ставка по кредиту в месяц (рассчитывается как годовая, делённая на 12 месяцев),

n — количество периодов (месяцев) погашения кредита.

Применив вышеописанную схему расчёта, вы сможете узнать сумму, которую необходимо будет погашать ежемесячно.

Пример расчёта аннуитетного платежа

Предположим, что нужно провести расчёт ежемесячного платежа по кредиту с аннуитетным графиком погашения под процентную ставку 48% годовых сроком на 4 года на сумму 2 000 рублей. Используя приведённую выше формулу расчёта ежемесячного платежа (A = K • S) и коэффициента К, рассчитаем аннуитетный платёж.

Имеем:

i= 48%/12 месяцев = 4% или 0,04

n = 4 года* 12 месяцев = 48 (месяцев)

Рассчитываем К:

А теперь подставим полученное значение в формулу ежемесячного платежа:

А = 0,0472 * 2 000 = 94,4 рублей.

Таким образом, в течение 4 лет (или 48 месяцев) необходимо будет вносить в банк платёж в сумме 94,4 рублей. Переплата по кредиту за 4 года составит 2 531,2 ( = 94,4 * 48 – 2 000).

Кому выгоден аннуитет?

В первую очередь аннуитетный способ погашения выгоден банку. Объясняется это тем, что в течение всего срока погашения кредита проценты начисляются на первоначальную сумму кредита. При дифференцированной графике уплата процентов за 100% суммы кредита происходит только в первом месяце (в случае отсутствия отсрочки уплаты основного долга), далее проценты начисляются на остаток, из-за чего итоговая переплата по кредиту окажется меньше. Иными словами, среди двух кредитов с одинаковыми процентными ставками, сроком погашения и дополнительными комиссиями, кредит с аннуитетной схемой погашения всегда будет дороже.

Для примера, рассчитаем переплату по кредиту, рассмотренному выше, но теперь с дифференцированным графиком погашения. Она составит 1 960 рублей. Это на 571,2 рубля меньше, чем при аннуитетной схеме.

С другой стороны, погашение задолженности и процентов равными долями удобно кредитополучателю, так как ежемесячный платёж является постоянным и не требует уточнения в банке необходимой суммы взноса, в то время как при дифференцированном графике каждый месяц сумма платежа окажется разной.

Применение аннуитетного способа погашения, таким образом, обойдётся дороже, но при этом гораздо удобнее.

Какой платеж по кредиту выгоднее: аннуитетный или дифференцированный?

Несмотря на высокую закредитованность, многие заемщики смутно представляют различия аннуитетных и дифференцированных платежей. При этом распространен первый вариант, когда договором предусмотрена аннуитетная схема погашения долга. Тем не менее, дифференцированные платежи вопреки непопулярности заслуживают пристального внимания. Что и в каких случаях выгоднее: аннуитет или дифференцированная схема, и какая между ними разница – в материале статьи.

Содержание

- Что на самом деле важно знать

- Какие различия между схемами погашения

- Какой вид платежей по кредиту выгоднее

- Аннуитет

- Дифференцированная схема

Что на самом деле важно знать

9 из 10 заемщиков не задумываются о том, какую схему погашения долга предлагает банк. Подбирают, как им кажется, выгодные условия по кредитам, исходя из личного опыта и опыта знакомых, и упускают из виду важный момент. Он касается будущих долговых обязательств: отдавать деньги банку придется либо по аннуитетной, либо по дифференцированной схеме.

Вот что важно знать при оформлении кредитного договора:

- Процентную ставку по кредиту.

- Срок кредитования.

- Условия досрочного погашения задолженности.

- Условия участия в страховой программе.

- Схему погашения кредита.

Какие различия между схемами погашения

Учет такой позиции в кредитном договоре — определяющий фактор комфортного погашения долга. Вот в чем разница:

1. При аннуитете размер ежемесячных платежей будет неизменным на протяжении всего срока.

- платежи включают часть тела кредита и начисленные на его текущую величину проценты;

- распределение частей тела кредита неравное;

- в начале срока части тела кредита, включенные в ежемесячный платеж, будут небольшими относительно начисляемых процентов;

- график погашения — равные суммы взносов на каждую дату платежа.

Пример: кредит в 100 тысяч на 12 месяцев под 20%. Без страховки и каких-либо комиссий. При аннуитете платеж составит 9,2 тысячи рублей для всего срока. В первый месяц он складывается из 7,5 тысячи основного долга + 1,6 тысячи начисленных процентов. В последний месяц – 9,1 тысячи основного и 0,15 тысячи начисленного по процентам долга.

2. При дифференцированной схеме погашения размер ежемесячного платежа ощутимо уменьшается к концу срока.

- платежи включают равные части тела кредита и начисленные на остаток долга проценты.

- тело кредита поделено в равных долях на количество месяцев (по сроку кредитования);

- на остаток тела кредита на каждую дату платежа начисляется все меньше процентов.

Пример: те же 100 тысяч на год под 20%. Страховку и комиссии, если они есть, не учитываем. В первый месяц платеж составит 10 тысяч, основной долг в которых – 8,3 тысячи, а начисленные проценты – 1,7 тысячи. В последний месяц платим 8,4 тысячи рублей, где 8,3 – по-прежнему основной долг, а 0,1 тысячи – долг по начисленным процентам.

Какой вид платежей по кредиту выгоднее

Чтобы определиться со схемой погашения долга, учитывайте характер и периодичность получения дохода.

Аннуитет

Кому подойдет:

Схема станет удобной для заемщиков, имеющих регулярный фиксированный доход. Должнику не потребуется постоянно обращаться к графику, чтобы создавать плавающий резерв средств для выполнения обязательств.

Преимущества:

- снижение риска неоплаты долга: фиксированные платежи благоприятно влияют на планирование бюджета;

- досрочное частичное погашение уменьшает размер каждого последующего платежа.

Дифференцированная схема

Кому подойдет:

Будет удобна заемщикам, доход которых непостоянный и от месяца к месяцу может разниться. При этом он не должен быть меньше самого большого планового платежа – первого, сложенного с минимальной суммой на оплату коммунальных услуг и покупку продуктов.

Преимущества:

- размер ежемесячного платежа ощутимо снижается к концу срока кредитования;

- в итоге сумма переплат по процентам меньше, чем при аннуитетной схеме.

Сравнительный анализ видов платежей по кредиту

Рассмотрим приближенный к реальности пример.

Планируем ремонт квартиры и покупку бытовой техники на сумму 845 тысяч рублей. Зарплатный банк одобрил сумму в 880 тысяч на 3 года под 14,9% годовых. Без страховки и комиссий за выдачу.

Берем все 880 тысяч (излишки от рассчитанной суммы – на непредвиденные расходы), оформляем договор и 20 мая 2019 года получаем перевод на карту. Вот как будут выглядеть графики платежей при аннуитетной и дифференцированной схеме:

Аннуитет

Платеж Дата Основной долг Начисленные проценты Сумма платежа 1 20.06.2019 19234,76 11660,0 30894,76 2 20.07.2019 19489,62 11405,14 30894,76 . . . . . 35 20.04.2022 30092,04 802,72 30894,76 36 20.05.2022 30490,76 404,00 30894,76 Всего 880000 232211,39 1112211,39 Дифференцированные платежи

Платеж Дата Основной долг Начисленные проценты Сумма платежа 1 20.06.2019 24444,44 11660,00 36104,44 2 20.07.2019 24444,44 11336,11 35780,56 . . . . . 35 20.04.2022 24444,44 647,78 25092,22 36 20.05.2022 24444,44 323,89 24768,33 Всего 880000 215710,00 1095710,00 Таким образом, приходим к выводу, что дифференцированные платежи по кредитам выгоднее: выбирая их, можно сэкономить на переплате по начисленным процентам. В приведенном случае: 1 112 211,39 — 1 095 710,00 = 16501,39 рублей.

Совет: если остаются свободные деньги, лучше потратить их на частичное досрочное погашение. Так вы расстанетесь с кредитом быстрее.

Что надо запомнить

Оформляя кредиты, стоит учитывать не только процентные ставки, срок кредитования и другие важные условия, но и тип платежей. Сделав выбор в пользу дифференцированной схемы погашения (особенно при крупном кредите), реально сэкономить. Если для приведенного случая такая экономия вылилась в 16,5 тысяч рублей, то для нескольких миллионов ипотечного кредита она составила бы ощутимые 100 000.

Анализируйте, подходите к выбору кредитов с умом и принимайте правильные решения!

Источник https://bankiros.ru/wiki/term/annuitet

Источник https://myfin.by/wiki/term/annuitetnyj-platyozh

Источник https://credithub.ru/journal/obzory/kakoj-platezh-po-kreditu-vygodnee-annuitetnyj-ili-differencirovannyj