Содержание

Тема 14. Посреднические операции коммерческого банка

Лизинговые операции — операции, основанные на предоставлении в аренду внеоборотных активов на долгосрочный период с целью их производственного использования. Внеоборотные активы — это здания, сооружения, оборудование, транспортные средства, права интеллектуальной собственности (программное обеспечение, ноу-хау и др.).

В классической лизинговой операции участвуют три лица: лизингодатель, лизингополучатель, поставщик (продавец имущества). Взаимоотношения между участниками строятся по следующей схеме. Будущий лизингополучатель, нуждающийся в определенном имуществе, самостоятельно подбирает располагающего этим имуществом поставщика. Из-за отсутствия денег для приобретения имущества он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой об участии в сделке. Это участие выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю в пользование на оговоренных условиях.

Лизингодателем (арендодателем) обычно выступают коммерческие банки, лизингополучателем (арендополучателем, арендатором) — предприятия разных форм собственности, поставщиком имущества — его производители, снабженческо-сбытовые, торговые и другие организации — владельцы имущества. Субъектами лизинга могут быть также предприятия с иностранными инвестициями, осуществляющие свою деятельность в соответствии с Законом РФ «Об иностранных инвестициях в РСФСР».

В зависимости от экономических условий число участников сделки может расширяться. Кроме перечисленных трех сторон в сделке в ряде случаев участвуют лизинговые фирмы, которые выполняют роль посредников между поставщиком, лизингодателем и лизингополучателем. За рубежом при крупных многомиллионных сделках число участников может увеличиваться до пяти-шести, в числе которых лизинговые фирмы, трастовые корпорации, финансирующие учреждения и др.

Для коммерческих банков более выгодно обходиться без посредничества лизинговых компаний. В таком случае банк, приобретая имущество, является его покупателем, а сдавая его в аренду по лизинговому соглашению, становится лизингодателем.

Лизинговые операции дают ее участникам ряд преимуществ. Среди них для банков можно отметить следующее:

- расширение круга банковских операций и рост числа клиентов;

- снижение риска потерь от неплатежеспособности клиентов. Банк остается собственником имущества, переданного в аренду и, следовательно, при нарушении условий лизингового договора может потребовать его возврата;

- амортизационные отчисления на имущество, сдаваемое в аренду, не облагаются налогом и могут служить источником средств для закупки нового имущества;

- величина арендной платы за предоставление имущества в рамках лизинга может быть выше, чем процентная ставка по долгосрочным кредитам, выдаваемым на тот же срок. Данное положение оправдано предоставлением клиенту кроме ссуды реального наполнения в виде машин, оборудования, иного имущества, а также предоставлением ряда услуг, сопутствующих этой операции;

- при осуществлении лизинговых операций банк зачисляет на свой счет арендную плату на определенную дату, что намного проще начисления и учета процентов по ссудам предприятий в процессе долгосрочного кредитования.

Заинтересованность арендаторов объясняется такими обстоятельствами:

- возможностью осуществления технического перевооружения, увеличения производственной мощности без больших начальных капитальных вложений, а отсюда — ростом производства, реализации, прибыли;

- гарантией обеспечения материального наполнения от оказанной банком операции;

- возможностью стопроцентного кредитования. При использовании обычного кредита для покупки имущества предприятие должно часть его стоимости оплатить за счет собственных средств. При лизинге договор заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору, либо позже;

- гибкостью лизингового договора по сравнению с кредитным, который всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор, рассчитывая на поступление доходов, может выработать с банком удобную для него схему платы по срокам (ежемесячно, ежеквартально), по сумме. Погашение обычно начинается после получения выручки от реализации продукции, произнеденно» ни оборудовании, взятом в лизинг. Ставка может быть фиксированной или плавающей;

- риск устаревания основных фондов ложится на банк;

- в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капитала.

Виды лизинга

Существуют разные виды лизинга. Рассмотрим их в зависимости от основных критериев классификации (табл. 14.1).

Классификация видов лизинга

| Критерии классификации | Вид лизинга | Особенности лизинга |

|---|---|---|

| Срок | а) краткосрочный (рензинг) | До 1 года |

| б) среднесрочный (хайринг) | Oт 1 года до 3 лет | |

| в) долгосрочный (лизинг) | Свыше 3 лет | |

| Состав участников | а) прямой (двусторонний) | Собственник имущества самостоятельно сдает его в аренду |

| в том числе возвратный | Имущество сдается в лизинг тому же лицу, у которого оно было куплено | |

| б) косвенный: | ||

| — трехсторонний | Участвуют поставщик, банк (или лизинговая фирма), арендатор | |

| — многосторонний | Участвуют еще посреднические компании | |

| Степень окупаемости | а) финансовый | Полная окупаемость (полная выплата банку стоимости имущества по окончании срока договора независимо от срока амортизации) |

| б) оперативный | Окупается только часть стоимости арендуемого имущества (амортизация неполная) | |

| Объем обслуживания | а) чистый | Все обслуживание объекта лизинга осуществляет арендатор |

| б) частичный | На лизингодателя возлагаются отдельные функции по обслуживанию | |

| в) полный | Полное обслуживание объекта лизинга осуществляет лизингодатель | |

| Масштаб рынка | а) внутренний | Все участники сделки представляют одну страну |

| б) международный: — экспортный — импортный | Участвуют другие страны. В экспортном лизинге зарубежной страной является арендатор, в импортном — лизингодатель |

Для коммерческих банков, исходя из первых четырех критериев, характерны в основном такие виды лизинга: долгосрочный, прямой, финансовый, чистый (или частичный). Все эти признаки должны присутствовать в договоре.

Организация лизинговой сделки

Рассмотрим организацию лизинговой операции в банках. Лизинговой операции предшествует определенная организационная работа: изучение лизингового рынка, его основных тенденций, выявление спроса на виды имущества, знакомство с ценами на движимое и недвижимое имущество, с ценами и тарифами на сопутствующие лизингу услуги.

Коммерческие банки являются организационно оформленными структурами. Однако для успешного проведения лизинговых операций вполне целесообразно создание специального отдела или хотя бы группы, в состав которой должны войти работники с определенным опытом банковской работы и знанием специфики проведения данной операции. Банк должен давать рекламу лизинговых операций, создавать банк данных об имуществе, которое может быть приобретено для сдачи в аренду. Общей целью предварительной работы является поиск потенциальных клиентов, заинтересованных в лизинге. Вместе с тем инициатива в проведении лизинговых операций может исходить и от будущего лизингополучателя, который самостоятельно находит располагающего необходимым имуществом поставщика или обращается в банк.

Все дальнейшие взаимоотношения между сторонами строятся следующим образом. Арендатор предоставляет в банк соответствующие документы:

- заявку на лизинг с названием вида имущества, его назначения, потенциального поставщика, места его нахождения (или необходим поиск информации банком). В заявке должны содержаться данные о производственной деятельности арендатора, его способности технически грамотно эксплуатировать и обслуживать имущество;

- документы для оценки его финансового состояния за последние 1 — 2 года (балансы, отчеты о прибылях и убытках);

- бизнес-план лизингового проекта.

Банк проверяет анализ финансового положения предприятия, оценку лизингового проекта с точки зрения его инвестиционной привлекательности, возможности выезда на место представителей банка, мосле изучения представленных сведений банк принимает решение с доведением его до арендатора. При положительном решении, т.е. согласим на сделку, к нему прилагаются общие условия лизингового договора.

Банк информирует поставщика имущества о намерении приобрести объект сделки, согласовывает цену, при необходимости и возможности проверяет комплектность, технические характеристики, отсутствие других сделок с данным имуществом.

Лизингополучатель, ознакомившись с общими условиями лизингового договора, выражает свое согласие его подписанием. К договору прилагается бланк заказа на имущество. Он составляется поставщиком и визируется арендатором. Получив документы, банк подписывает заказ и высылает его поставщику. Вместо бланка заказа может использоваться договор купли-продажи между поставщиком и банком или наряд поставщику на поставку объекта сделки.

Поставщик отгружает движимое имущество арендатору, осуществляет монтаж и ввод его в эксплуатацию. По окончании работы составляется протокол приемки с соответствующими подписями, и банк оплачивает стоимость объекта сделки поставщику (единовременно или частями в течение оговоренного периода) за счет собственных капитальных вложений. Недвижимое имущество принимается арендатором на месте.

Лизинговый договор регламентирует лизинговые операции. В последнее время разработаны стандартные типы договоров, особенно в области движимого имущества (оборудования, транспортных средств). Что касается лизинга недвижимости (здания, сооружения, земля), то отдельные пункты договоров составляются в индивидуальном порядке с учетом величины объекта и продолжительности срока действия. Лизинговый договор должен включать следующие разделы.

- Стороны договора: лизингодатель (банк), являющийся собственником имущества, сдаваемого в аренду, и лизингополучатель (арендатор), принимающий в пользование объект сделки.

- Предмет договора — конкретный вид имущества, которое банк закупает и сдает в аренду. Имущество указывается с индивидуальными признаками и техническими характеристиками. Здесь же указываются поставщик и срок, к которому последний обязуется поставить (подготовить) объект сделки.

- Срок договора определяется с учетом периода амортизации (возможно, ускоренной амортизации). Однако банк вправе заключать договор на срок, меньший периода амортизации, при условии оплаты лизингополучателем остаточной стоимости имущества.

- Права и обязанности сторон. Этот раздел предусматривает подробный перечень взаимных прав и обязанностей. Вот некоторые из них.

Банк как лизингодатель обязан заключить договор купли-продажи с поставщиком или своевременно направить ему наряд на поставку объекта сделки, подписать протокол приемки, поручить поставщику устранение недостатков, обнаруженных при приемке, оплатить объект лизинга. Банк имеет право быть собственником имущества до периода окончательных расчетов арендатора за имущество, систематически проверять состояние арендованного имущества, прервать договор при нарушении его условий арендатором.

Арендатор обязан: произвести приемку объекта лизинга; предоставлять информацию о его эксплуатации; извещать в период действия договора о каких-либо изменениях своего юридического и финансового состояния; содержать имущество в соответствии с рекомендациями и техническими инструкциями поставщика; производить необходимый ремонт и профилактическое обслуживание имущества; сообщать банку о возможной его переуступке третьему лицу (т.е. о субаренде); своевременно и в полном объеме вносить арендную плату. Арендатор имеет право предъявлять поставщику претензии, связанные с дефектами оборудования (если банк передал такие права арендатору) или самому банку; совершенствовать (улучшать) объект сделки с возмещением этих собственных затрат банком (с его разрешения) или за счет амортизационных отчислений (тогда увеличивается остаточная стоимость сланного в аренду имущества). - Лизинговая (арендная) плата. Вся сумма платы по лизинговой сделке должна покрыть полную стоимость имущества, издержки банка по его приобретению и обеспечить получение прибыли. Арендная плата зависит от стоимости имущества, срока его использования, порядка начисления амортизации (обычной или ускоренной), объема издержек банка по сделке, финансовых возможностей банка, длительности срока лизинга. Периодичность внесения платежей бывает разная: помесячно, поквартально, по полугодиям, по годам. Размеры платы за обозначенные периоды могут быть равными, уменьшающимися, ускоренными. В договоре может предусматриваться единовременный платеж (обычно после подписания сторонами протокола приемки объекта сделки) для возмещения транспортных, страховых расходов, услуг связи и др.

- Страхование имущества. Страхование является обязательным требованием. В финансовом лизинге страхование обычно осуществляет арендатор, использующий объект сделки.

- Прекращение действия договора. Лизинговый договор может прекратить свое действие при нарушении его условий или по окончании срока. Нарушениями условий могут быть следующие обстоятельства:

- не иступил и силу договор на закупку оборудования с поставщиком;

- лизингополучатель не обеспечил необходимые условия приемки объекта сделки или допускает его эксплуатацию с нарушением условии договора;

- не подписан договор о страховании имущества;

- лизингополучатель несвоевременно осуществляет платежи;

- возникли непредвиденные обстоятельства;

- другие условия (по согласию сторон).

При досрочном расторжении договора из-за нарушения его условий лизингополучателем последний возвращает объект сделки с возмещением убытков банку. Окончание срока лизингового договора сопровождается следующими вариантами действия сторон:

- лизингополучатель выкупает остаточную стоимость имущества (на условиях договора) и становится его собственником;

- договор возобновляется на прежних или новых условиях.

Важнейшим пунктом договора является определение лизинговой платы. В договоре должен быть принят в качестве приложения график уплаты арендатором долговых обязательств. Вместо единовременного платежа могут быть приняты периодические платежи (помесячно, поквартально, по полугодиям, годам) в равных суммах. Однако это не исключает расчетов с банком с увеличивающимися размерами взносов, например в условиях освоения оборудования и нарашивання темпов выпуска и реализации продукции, роста объема работ. Возможны ускоренные платежи, если лизингополучатель имеет устойчивое финансовое положение.

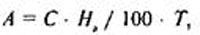

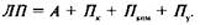

Лизинговый платеж включает следующие суммы: амортизационные отчисления, процент за пользование кредитными ресурсами банка, комиссионное вознаграждение, плату за дополнительные услуги (командировочные, технические, транспортные, консультационные и др.). Сумма амортизационных отчислений зависит от балансовой стоимости имущества, срока его службы, норм амортизации, возможности ускоренной амортизации, срока договора и рассчитывается по формуле:

где A — амортизационные отчисления;

С — балансовая стоимость имущества;

На — норма амортизации;

Т — период действия лизингового договора.

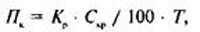

Сумма процентов за пользование кредитными ресурсами банка зависит от средней стоимости имущества, сдаваемого в лизинг, размера процентной ставки, срока договора и рассчитывается по формуле:

где Пк — сумма кредитных выплат за пользование кредитными ресурсами;

Кр — величина кредитных ресурсов, определяемая по средней сумме имущества

где Сн и Ск — соответственно стоимость имущества на начало и конец периода;

Скр — банковский процент за пользование кредитными ресурсами.

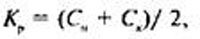

Оценка комиссионного вознаграждения рассчитывается по формуле:

Плата за дополнительные услуги Пу включает стоимость всех оказанных услуг лизингодателю. Она может вноситься единовременно и сразу, если банк не осуществляет услуги по обслуживанию объекта сделки в период действия договора.

Таким образом, лизинговая плата включает в себя следующие слагаемые:

Пример. Рассчитаем лизинговую плату при следующих данных по лизинговой сделке:

- срок лизинга 4 года;

- стоимость сдаваемого в лизинг имущества 5 млн руб.;

- норма амортизационных отчислений 10% годовых;

- банковский процент за привлекаемые ресурсы 30% годовых;

- процент комиссии 2% годовых;

- плата за дополнительные услуги 200 тыс. руб.

Рассчитаем сначала отдельные слагаемые лизинговой платы. Сумма амортизационных отчислений

А = (5 · 10) · 4 : 100 = 2 млн руб.

Сумма процентов за пользование кредитными ресурсами банка равна:

Пк = ((5 + 3) : 2) · 30 · 4 : 100 = 4,8 млн руб.,

где 3 — остаточная стоимость имущества на конец четвертого года (5 — 2 = 3 млн руб.). Сумма комиссии:

Пком = ((5 + 3) : 2) 2 · 4 : 100 = 0,32 млн руб.

Сумма дополнительных услуг П, берется в абсолютной сумме. Если этот вид платы будет вноситься единовременно и заранее (т.е. до основных платежей по лизингу), то при определении общей лизинговой платы се пе учитывают. Таким образом, общая сумма лизингового платежа за четыре года составляет: 2 + 4,8 + 0,32 + 0,2 = 7,32 млн руб.

Равномерная плата по периодам: годовая 7,32 : 4 = 1,83 млн руб.; квартальная 1,83 : 4 = 457,5 тыс. руб.: помесячная 457,5 : 3 = 152,5 тыс. руб.

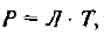

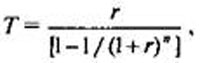

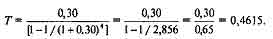

В экономической литературе есть предложения расчета равных сумм лизинговой платы по формуле аннуитетов:

где Р — сумма платежей за определенный период времени;

Л — стоимость лизингового имущества;

Г — коэффициент приведения аннуитетов, учитывающий временную стоимость денег.

Коэффициент приведения аннуитета равен:

где r — ставка процента (в виде десятичной дроби);

n — число периодов платежа.

Определим коэффициент по исходным данным предыдущего примера, если периодичность платы по лизингу годовая:

Тогда лизинговый платеж за год составит:

Р = 5 • 0,4615 = 2,31 млн руб.

Таким образом, для возмещения заемного капитала 5 млн руб. и процентов при их ставке, равной 30%, и периоде четыре года, лизингополучателю придется выплачивать ежегодно 2310 тыс. руб.

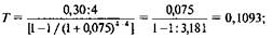

Определим значения Т и Р, если лизинговый платеж ежеквартальный:

Р = 5 • 0,1093 = 546 тыс. руб.

Расчеты облегчаются за счет использования стандартных таблиц аннуитетов, приводимых в финансовой литературе. Главное — надо знать процентную ставку и период.

Приведенные расчеты показывают, что суммы годовых и квартальных платежей несколько иные, чем в прямых арифметических расчетах по отдельным слагаемым лизингового платежа. Временная стоимость денег может учитываться банками путем определения плавающих процентных ставок.

Необходимость обновления основных фондов, недостаточность ресурсов для этого вызывают у отечественных предприятий интерес к лизинговым операциям. В развитых странах Европы и Америки лизинг появился еще в 50-х годах предыдущего столетия и занимает значительную долю в обшем объеме инвестиции. К 90-м годам эта доля составляла в США 28%, в Англии — 17,5, в Испании — 14, во Франции — 14, в Италии — 12%.

Развитию лизинга способствует ряд обстоятельств:

- развитие рынка средств производства;

- налоговые льготы;

- совершенствование законодательной базы;

- развитие страхования.

Эти обстоятельства, а также наличие достаточной ресурсной базы длительного характера коммерческих банков при стабильной политической обстановке создадут условия для расширения лизинговых операций отечественных коммерческих банков.

14.2. Факторинговые операции

В экономической литературе приводятся различные толкования сути факторинга. При этом наиболее распространенным является его определение как комиссионно-посреднической и кредитной операции. Термин «факторинг» — от английского factor (агент, посредник, маклер).

В факторинговых операциях действуют три стороны:

- факторинговая компания (или факторинговый отдел банка);

- клиент (кредитор, поставщик товара);

- предприятие (фирма) — потребитель товара.

Основная цель факторингового обслуживания — инкассирование дебиторских счетов своих клиентов и получение причитающихся в их пользу платежей. В мировой практике существуют следующие виды факторинговых операций:

- факторинг с финансированием и без финансирования;

- открытый и закрытый (конфиденциальный) факторинг;

- без права регресса и с правом регресса;

- внутренний и международный и т.д.

При факторинге с финансированием клиент (поставщик товара) уступает фактору-посреднику право последующего получения платежей от покупателей. Обычно клиенты получают от фактора 80 — 90% стоимости отгруженной продукции. Таким образом, фактор-посредник предоставляет клиенту кредит в виде досрочной оплаты поставленных товаров.

Резервные 10 — 20% стоимости отгрузки клиенту не выплачиваются, а бронируются на определенном счете на случай претензий в его адрес от покупателя по качеству продукции, цене и возмещаются поставщику в дальнейшем в момент поступления платежа за товар. Получение такой услуги отвечает потребностям предприятия, так как позволяет ему превратить продажу с отсрочкой платежа и продажу с немедленной оплатой и на этой основе ускорить движение капитала, сократить неплатежи.

За свои услуги фактор-посреди и к получает: комиссионные за инкассацию счетов (обычно это 0,75 — 3% стоимости сделки); процент по факторинговому кредиту, который взимается в течение срока от даты предоставления кредита до поступления средств за эту продукцию от покупателя. В мировой практике этот процент обычно на 1 — 2 пункта выше учетной ставки.

Под факторингом без финансирования понимают инкассирование фактором-посредником дебиторских счетов клиента. В этом случае клиент факторинговой компании или банка, отгрузив продукцию, предъявляет счета своему покупателю через фактора-посредника, задача которого состоит в получении причитающихся в пользу клиента платежей в сроки, согласованные клиентом (поставщиком) и покупателем в хозяйственном договоре.

Открытый факторинг — это вид факторинга, при котором плательщик (должник) уведомляется об участии в расчетах фактора-посредника. Оповещение осуществляется путем записи на счете-фактуре о направлении платежа в адрес фактора.

При закрытом, или конфиденциальном факторинге покупатель вообще не уведомляется о переуступке поставщиком требований фактору-посреднику. В этом случае должник ведет расчеты с самим поставщиком, а последний после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

Факторинг без права регресса означает, что фактор-посредник при неоплате покупателем счетов в течение определенного срока (обычно от 36 до 90 дней) должен оплатить все издержки по взысканию долга в пользу кредитора (поставщика). В этом случае поставщик не несет риска по проданной им фактору дебиторской задолженности.

В договоре между клиентом и фактором-посредником может предусматриваться и право регресса, т.е. право возврата фактором клиенту неоплаченных покупателем счетов с требованием погашения кредита. На практике факторинге правом регресса применяется крайне редко. Факторинговые фирмы, как правило, весь риск неплатежа покупателя берут на себя.

Различают факторинг внутренний, когда поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в пределах одной страны. При экспортном (международном) факторинге поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах. Как правило, экспортер заключает с фактором договор глобальной цессии, в котором обязуется уступать фактору дебиторскую задолженность всех или определенного круга покупателей (например, всех покупателей в определенной стране).

Современные западные факторинговые компании не только кредитуют своих клиентов, но и оказывают им самые разнообразные услуги: ведут бухгалтерский учет дебиторской задолженности; осуществляют консультации по вопросам рынков сбыта, цен реализации, организации расчетов, заключения хозяйственных договоров; осуществляют юридическое, транспортное, складское, рекламное, страховое и другое обслуживание.

В этих условиях факторинг становится универсальной системой финансового обслуживания клиентов и его называют конвенционным. При такой форме факторинга клиент может существенно сократить свой штат служащих, что способствует снижению издержек по производству и сбыту продукции. Но одновременно возникает риск почти полной зависимости клиента от факторинговой компании, поскольку такие отношения ведуг к полному осведомлению фактора о делах своих клиентов, подчинению их своему влиянию и контролю.

Правовой основой взаимоотношений фактора-посредника с клиентом является договор, в котором указываются:

- реквизиты переуступаемых платежных требований;

- доли суммы платежей поставщику от суммы переуступаемых платежных требований;

- порядок совершения операции;

- лимиты на операции;

- размер комиссионного вознаграждения;

- условия расторжения договора;

- ответственность сторон в случае невыполнения обязательств;

- вид факторинга (открытый или конфиденциальный);

- наличие или отсутствие права регресса;

- сведения о покупателях, требования к которым переуступаются;

- размер платы за проведение операций;

- виды услуг, дополнительно оказываемых поставщику;

- предельные сроки платежей;

- меры, которые будут приниматься для взыскания платежа с неаккуратного плательщика;

- срок действия договора.

В договоре фиксируются обязанности сторон. Со стороны фактора-посредника — это своевременная оплата переуступленных ему долговых обязательств, своевременная информация клиента о состоянии расчетов с плательщиками или возможности появления затруднений с определенными плательщиками. Поставщик, в свою очередь, обязан предоставлять банку всю документацию о поставках товаров (оказании услуг), включая документы, подтверждающие, что клиент принял товары (услуги); предоставление банку сведений о неблагоприятных изменениях, происшедших с плательщиками, могущих изменить степень риска факторинговых операций банка; участие вместе с банком в рассмотрении дел в арбитраже.

Поскольку факторинговые операции носят рисковый характер, факторинговая компания должна тщательно изучить финансовое состояние потенциального клиента. Получив заявку поставщика, факторинговая компания или банк проводят такую же предварительную работу, как при выдаче обычного кредита. При этом оценивается кредитоспособность клиента, сфера его деятельности, виды выпускаемой продукции и возможности ее реализации, структура и длительность дебиторской задолженности, платежеспособность основных покупателей и т.д. При положительном решении фактор-посредник заключает с клиентом договор. В договоре может предусматриваться как рядовое кредитование клиента, так и обязательство по кредитованию продаж клиента в течение определенного периода. В последнем случае устанавливается лимит кредитования. Для определения размера лимита клиент должен представить факторинговой компании имеющиеся у него хозяйственные договоры с покупателями.

Как правило, на факторинговое обслуживание не принимаются предприятия и организации:

- с большим числом дебиторов, задолженность каждого их которых выражается небольшой суммой;

- занимающиеся спекулятивным бизнесом;

- производящие нестандартную или узкоспециализированную продукцию;

- работающие субподрядчиками (строительные и другие фирмы);

- реализующие в розницу широкий набор «мелочной» продукции;

- практикующие бартерные сделки.

Факторинговые операции не проводятся также в отношении долговых обязательств филиалов (отделений) предприятий; долговых обязательств физических лиц; требований к бюджетным организациям.

Факторинговые операции в нашей стране стали осуществляться с конца 80-х годов. Первым их начал применять ленинградский Промстройбанк. После инструктивного письма Госбанка СССР «О порядке осуществления операций по уступке поставщиками банку права получения платежа по платежным требованиям за поставленные товары, выполненные работы и оказанные услуги» от 12 декабря 1989 г. № 252 факторинговые отделы (группы) стали создаваться и в других банковских учреждениях страны. Внедрение факторинга в отечественный хозяйственный оборот было связано с возрождением коммерческого кредита, при котором поставщик предоставляет покупателю отсрочку платежа за проданный товар.

Поскольку риск неплатежа полностью ложился на банк-посредник, огромные потери от неплатежей заставили банки в середине 90-х годов практически полностью отказаться от проведения факторинговых операций. Возможности возрождения факторинга на отечественном рынке зависят прежде всего от подъема экономики и банковской системы, повышения взаимного доверия хозяйственных органов друг к другу, обеспечения стабильности их деятельности.

14.3. Трастовые операции

Трастовые операции — это банковская услуга для клиентов, стремящихся распорядиться своими свободными средствами с наибольшей выгодой, отношения между банком и клиентом, при которых банк принимает на себя обязательства по распоряжению собственностью в пользу доверителя или третьего лица.

Заинтересованность клиента в передаче банку отдельных функций по управлению его имуществом объясняется возможностями использования практического опыта и высокого профессионализма сотрудников банка, оказывающего данные услуги. Заключая трастовый договор, доверитель поручает банку распоряжаться своими временно свободными средствами с целью получения максимального дохода. При этом клиент остается их полноправным собственником, банку передаются лишь полномочия распоряжаться этими средствами в течение определенного срока. Совершая операции со средствами клиента, банк действует от своего имени, но в интересах клиента.

Трастовые операции делятся на три основные категории:

- персональные трастовые услуги (для отдельных граждан);

- институциональные трастовые услуги, оказываемые на основании, во-первых, договора между эмитентом долгосрочных долговых обязательств или залогодателем и юридическим лицом, управляющим этими обязательствами; во-вторых, договоры между компанией-собственником и трастовой компанией, предлагающей квалифицированные услуги по управлению этой собственностью;

- услуги типа «мастер-траст» (оказываемые банком пенсионному фонду или группе иных компаний путем управления общим счетом доверителей с целью максимизации дохода последних). Услуги типа «мастер-траст» оказываются компаниям, накапливающим средства своих акционеров (обычно на пенсионные цели) и желающим получить более высокий доход.

Наиболее распространенными являются следующие персональные трастовые услуги:

- завещательный траст, оформляемый на основании завещания гражданина,

- безотзывной траст, оформляемый договором, согласно которому доверитель не может расторгнуть договор и изъять доверенную собственность,

- отзывной траст, оформляемый договором, который может быть расторгнут доверителем в любой момент.

По характеру распоряжения доверяемой собственностью трасты делятся на активные и пассивные. Собственность, находящуюся в активном трасте, можно продавать, отдавать в долг, закладывать без дополнительного согласия доверителя. Подобные активные операции характерны для банков (траст-отделов). Пассивные трасты представляют собой услуги по управлению определенным имуществом, которое не может быть продано или заложено доверенным лицом (например, предприятие, земля, недвижимость). Подобные трастовые услуги оказываются в основном трастовыми фирмами, специализирующимися на управлении каким-либо видом собственности клиентов (например, недвижимостью или землей), консультационных услугах.

Наиболее распространенными являются следующие трастовые услуги, предоставляемые банками:

- ведение личных банковских счетов клиента;

- управление ценными бумагами клиента с целью выгодной реализации, получения гарантированного дохода, замены одних ценных бумаг на другие;

- взимание доходов в пользу клиентов;

- осуществление функций депозитария, а также выполнение операций, сопутствующих этой деятельности;

- временное оперативное управление компанией в случае реорганизации (слияния, поглощения или банкротства).

Траст-отделы банка выполняют обычно следующие виды услуг:

- хранение денежных средств, ценных бумаг и других ценностей;

- ведение бухгалтерских документов клиента, представленного индивидуальной фирмой;

- получение платежей от имени клиента по доверенности, включая проценты, дивиденды, арендные платежи;

- покупка и продажа ценных бумаг за счет и от имени клиента, проведение расчетов с продавцами и покупателями, консультационные услуги (выбор оптимального портфеля ценных бумаг, налоговое планирование, приобретение недвижимости, планирование оптимального распределения семейных доходов);

- создание частных пенсионных фондов и фондов ассоциаций граждан;

- принятие целевых вкладов граждан и организаций на покупку недвижимости;

- выдача гарантий и поручительств.

Банк берет на себя риски и выполняет обязательства. Если те или иные операции, связанные с управлением доверенных ценностей, оказались убыточными по вине банка, то банк возмещает клиенту упущенную выгоду. Конкретные действия того или иного банка в подобной ситуации обычно оговариваются в договоре доверительного управления. Каждый банк устанавливает свои условия доверительного управления средствами клиента. Размер дохода от средств, доверенных в управление, устанавливается при заключении договора и выплачивается доверителю в течение всего срока его действия.

14.4. Прочие операции

Развитие кредитных отношений и связанных с ними рисков делает необходимым использование кредиторами, которые стремятся избежать финансовых потерь, банковских гарантий (поручительств).

Банковская гарантия означает, что банк берет на себя обязательство в случае неуплаты клиентом в срок причитающихся с него платежей произвести платеж за счет своих средств. Если иное не предусмотрено договором, должник и гарант (поручитель) несут солидарную ответственность перед кредитором.

Нормативной базой для гарантийных операций коммерческих банков России являются Гражданский кодекс РФ (п. 6, ч. 1, гл. 23), Закон «О банках и банковской деятельности», Закон «О валютном регулировании и валютном контроле», а также инструкции, регулирующие валютные операции коммерческих банков.

В соответствии с Гражданским кодексом РФ в качестве банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала денежную сумму по предъявлении принципалом письменного требования об ее уплате (ст. 368).

В зарубежной и российской практике применяются различные виды банковских гарантий, выдаваемых кредитными организациями:

- безотзывная гарантия — это гарантия, которая не может быть отозвана, аннулирована или изменена банком-гарантом без предварительного согласования с банком-кредитором (согласно российскому законодательству, банковская гарантия, как правило, носит безотзывный характер);

- отзывная гарантия, которую гарант может в любой момент и без предварительного уведомления кредитора аннулировать (в этих случаях кредиторы должны быть внимательны и предусмотрительны);

- прямая — гарантия выставляется банком-плательщиком;

- косвенная — гарантия выставляется через третий банк;

- простые гарантии — гарантии, предоставляемые банком по по¬ручению своего клиента в пользу его контрагента;

- контргарантии означают, что банк-гарант, обращаясь к банку-корреспонденту с просьбой выставить контрагенту его клиента гарантию, обеспечивает ему при наступлении гарантийного случая возмещение выплаченной суммы;

- синдицированные гарантии используются в тех случаях, когда запрашиваемые суммы гарантий превышают возможности одного банка. В этом случае между двумя или несколькими банками заключается соглашение, по которому в гарантийном случае каждый из них получит свою долю гарантийной суммы;

- ограниченные — гарантии, по которым гарант отвечает только за часть обязательств, выраженных в конкретной сумме;

- неограниченные — гарантии, по которым гарант отвечает за всю сумму обязательств заемщика;

- платежные — гарантирование платежей по векселям, аккредитивам, инкассовым операциям;

- договорные — гарантии, подлежащие исполнению по контракту;

- условные — гарантии, которые банк выплачивает только при определенных условиях, т.е. при документальном подтверждении того, что партнер клиента выполнил все договорные условия либо документально подтвердил, что клиент, чей платеж гарантируется банком, не выполнил своих обязательств;

- безусловные — при предоставлении данной гарантии выплата осуществляется без учета каких-либо возражений клиента, по поручению которого банк выдал гарантию.

Большинство гарантий не выплачиваются, банк обычно выдает поручительство или гарантии только клиентам, имеющим надежную финансовую репутацию или надежное обеспечение, поскольку при наступлении гарантийного случая могут быть использованы банковские ресурсы.

Риски, связанные с принятием коммерческими банками поручительств и выдачей гарантий, аналогичны рискам, которые они несут при выдаче кредита в связи с этим. Методы страхования риска аналогичны, они определяются Инструкцией № 1 «О порядке регулирования деятельности банков» от 1 октября 1997 г. (с изменениями и дополнениями). Суммы поручительств и гарантийных обязательств банка влияют на нормативы ликвидности (норматив мгновенной ликвидности Н2, норматив текущей ликвидности НЗ, норматив долгосрочной ликвидности Н4 и норматив общей ликвидности Н5), а также и на другие нормативы: Н7 — «максимальный размер крупных кредитных рисков», устанавливаемый как соотношение совокупной величины крупных кредитных рисков и собственных средств банка (максимально допустимое значение данного норматива устанавливается в размере 800%); Н10 — «максимальный размер кредитов, займов, предоставленных своим инсайдерам, а также гарантий и поручительств, выданных в их пользу» (максимально допустимое значение Н10 на одного инсайдера и связанных с ним лиц устанавливается в размере 2%); Н10.1 — «совокупная величина кредитов и займов, предоставленных своим инсайдерам, а также гарантий и поручительств, выданных в их пользу» (данный норматив не должен превышать 3% собственных средств банка).

При определении возможностей и размера предоставления гарантий учитываются следующие факторы:

- объем возможного кредита на одного заемщика,

- размер собственного капитала клиента,

- цель и качество сделки, по которой банк выступает гарантом,

- надежность обеспечения,

- возможность банка взять на себя обязательство по гарантированию, кредитованию полностью или частично,

- вопросы погашения выделенного кредита детально проработаны гарантом.

Все отношения между кредитором и гарантом определяются в договоре банковской гарантии, который должен быть заключен в письменной форме. Несоблюдение этого правила ведет к признанию договора недействительным. Гарантия оформляется либо подписанием двустороннего договора, либо направлением гарантом кредитору гарантийного письма.

Гарантийное письмо — это документ, удостоверяющий договор между банком-кредитором и гарантом. Из договора банковской гарантии должно ясно следовать, за исполнение какого обязательства дана гарантия, кому она дана и за кого (наименование должника).

Законом предусматриваются самые различные обстоятельства, когда обязательства банка-гаранта перед кредитором прекращаются. Это происходит в следующих случаях:

- когда кредитору уплачена сумма, на которую выдана гарантия;

- в случае определенного в гарантии срока, на который она выдана;

- в случае отказа кредитора от своих прав по гарантии и возвращения ее гаранту;

- вследствие отказа кредитора от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств.

За выдачу банковской гарантии заемщик уплачивает гаранту вознаграждение.

В зарубежной практике банковская гарантия получила широкое распространение. В условиях жесткой конкуренции на этом рынке услуг сложились довольно умеренные ставки банков-гарантов, которые составляют 0,1 — 0,8% от суммы гарантии. В России в условиях экономической и правовой нестабильности, высоких банковских рисков этот показатель достигает 4 — 10%.

Банки взимают комиссионные за следующие операции:

- выдачу гарантий (поручительств),

- подтверждение гарантий,

- изменение условий гарантий,

- исполнение банком гарантии.

Гарантийными операциями в коммерческом банке обычно занимаются специализированные отделы — управление, либо отдел гарантий, либо юридический отдел.

Расширение разнообразия банковских операций, а также увеличение их сложности вызывают необходимость предоставления клиентам различных консалтинговых операций (консультационных услуг). Банки заинтересованы в предоставлении клиентам консультационных услуг по многим операциям, выполняемым ими для привлечения новых клиентов. К консалтинговым услугам можно отнести следующие:

- консультации о порядке открытия и ведения расчетных, текущих валютных счетов;

- консультации о применении положений по кредитным, расчетным и кассовым операциям;

- консультационные услуги по вопросам выпуска и обращения ценных бумаг на фондовом рынке (анализ фондового рынка, оценка инвестиционного портфеля, информационное обслуживание и т.д.);

- консультации по оформлению расчетных документов, поступающих в банк.

Подобные консультационные услуги — необходимая часть операций банка, они позволяют повысить авторитет банка, сделать ему дополнительную рекламу. Комплексное обслуживание клиентов банка — от консультирования по отдельным вопросам до разработки путей реализации рекомендованных предложений — осуществляется с помощью консалтинговых операций.

Банковское дело : учебник / под ред. д-ра экон. наук, проф. Б23 Г.Г. Коробовой. — изд. с изм. — М.: Экономисть, 2006.

Лизинговые операции и их роль в деятельности банка

Лизинг – представляет собой такой вид инвестиционной деятельности, который подразумевает приобретение имущества и дальнейшую его передачу его физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, на основании договора лизинга.

Лизинговая сделка является трехсторонней, в ней принимают участие клиент, поставщик или продавец основных средств, коммерческий банк (выступающий в роли лизингодателя).

Во время осуществления лизинговой сделки необходимо заключить два договора:

- Договор о купле-продаже приобретенного оборудования (других основных средств), заключающийся между лизингодателем и поставщиком (продавцом);

- Договор лизинговой сделки, заключающийся между лизингополучателем и коммерческим банком – лизингодателем. Договор содержит в себе информацию о передаче лизингового имущество во временное пользование.

Участники лизинговой сделки:

Рисунок 1. Участники лизинговых отношений. Автор24 — интернет-биржа студенческих работ

Поставщик или продавец объекта лизинга это физическое или юридическое лицо, осуществляющее продажу лизингового имущества, в соответствии с заключенным между сторонами договором купли-продажи с коммерческим банком (лизингодателем), в оговоренный договором срок и на определенных условиях.

Коммерческий банк, выступающий в роли лизингодателя. Банк, за счет собственного капитала приобретает у поставщика (продавца) по договору купли – продаже основные средства, которые в дальнейшем будут использоваться в качестве объекта лизинга, а затем предоставляет это имущество лизингополучателю, на условиях определенной платы за аренду имущества, на определенный договором лизинга срок, во временное пользование и без возможности перехода права собственности на это имущество лизингополучателю.

Готовые работы на аналогичную тему

Лизингополучатель – это физическое или юридическое лицо, которое обязано принять объект лизинга (имущество коммерческого банка) за определенную плату, на установленный договором лизинга срок использования основных средств, на определенных тем же договором условиях, во временное пользование, без права возможности права собственности на это имущество.

Роль лизинговых операций банка

Лизинговые операции коммерческих банков нашли широкое применение только потому, что именно лизинг приносит выгоды для каждого участника сделки в отдельности.

Каждая сделка по лизингу сопровождается рядом выполняемых действия. К таким действиям можно отнести: регистрацию основных средств (объекта лизинговой сделки), процесс страхования сделки, получение экспортных лицензий, юридически правильное оформление финансовых документов, сопровождающих сделку, предоставление налоговых, валютных и финансовых льгот.

В качестве льгот могут быть выделены государственные субсидии из фондов финансирования экспорта. Сопутствующие услуги коммерческого банка могут также распространяться на транспортно-экспедиторское обслуживание, установку оборудования, запуск объекта, достижение необходимого уровня проектной мощности, осуществление текущего и обязательного видов ремонта, подготовку необходимых кадров для качественной эксплуатации нового оборудования и другие виды услуг.

Что касается налоговых льгот, то суть их заключается в том, что налоговый режим страны коммерческого банка (лизингодателя) может предоставлять право на ускоренное амортизационное списание имущества, которое было оформлено в лизинг. Налоговые льготы проистекают также из того факта, что налогообложение права собственности и права владения различно.

Преимущества лизинговых операций банка

Рисунок 2. Преимущества лизинга. Автор24 — интернет-биржа студенческих работ

Финансовые преимущества лизинга. Такого рода преимущества заключаются в том, что одновременно осуществляется решение вопрос о приобретении основных средств и вопрос, касающийся финансирования лизинговой операции.

Помимо этого, для предпринимателя имеется благоприятное соотношение между частями капитала:

Именно лизинговые сделки дают возможность в скором времени реагировать на изменения, происходящие на рынке услуг и товаров, это увеличивает эффективность использования производственного капитала, поскольку те средства, которые подлежат инвестированию в сделку, относятся к областям, приносящим наибольшие доходы.

Кроме того, платежи по лизингу ни в коей мере не зависят от индекса цен, следовательно они не подлежат изменению, а отличие от цен аренды. Стороны лизинговой сделки, согласно заключенному соглашению, должны согласовать объем выплат по лизинговым платежам, порядок таких выплат и процедуру их осуществления, а наличие льгот позволяет коммерческому банку — лизингодателю учесть финансовые интересы лизингополучателя.

Инвестиционные преимущества. Преимущество заключается в том, что любому предприятию легче всего оформить получение какого-либо основного средства в лизинг, нежели получить кредит на его приобретение.

Объект лизинговой сделки выступает одновременно и залогом по лизингу, то он не требует значительной доли собственных средств, в отличие от предоставляемого коммерческими банками кредитами.

Организационно – эксплуатационные преимущества. Такое преимущество подразумевает собой эксплуатацию вместе с освобождением от едино разового платежа полной стоимости основных средств (объекта лизинга). Эксплуатация имущества, полученного посредством лизинга, приносит временному владельцу прибыль, которая будет необходима для последующей оплаты лизинговых платежей. Остаток от прибыли от имущества и уплаты платежей остается у лизингополучателя.

Также происходит уменьшение потерь, которые связаны со старением имущества.

Сервисные преимущества. Такие преимущества подразумевают следующее: у лизингополучателя есть возможность воспользоваться услугами, которые сопутствуют получение во временное пользование объекта лизинга. К таким услугам относят: операции по страхованию имущества, транспортировка, установка имущества, а также дальнейшее гарантийное обслуживание, подготовка объекта к запуску, профилактика, постоянный осмотр оборудования.

Учетно-бухгалтерские преимущества. Подразумевают собой рассмотрение расходов по лизинговой сделке, как текущие затраты. При этом, платежи по лизинговым операциям должны быть отнесены к на издержки производства пользователя объектом лизинга, именно это и снижает налогооблагаемую прибыль. ,Объект лизинга должен учитываться на балансе коммерческого банка и не отражаться на балансе лизингополучателя.

Организация лизинговых операций коммерческих банков

Принципы построения лизинговых отношений. Участники лизинга и их функции. Организация лизинговых операций в коммерческих банках. Предмет и задачи бухгалтерского учета в банках. Сущность лизинговых платежей. Учет лизинговых операций в коммерческом банке.

| Рубрика | Банковское, биржевое дело и страхование |

| Вид | курсовая работа |

| Язык | русский |

| Дата добавления | 23.04.2014 |

| Размер файла | 126,1 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

НОУ (ВУЗ) Сибирский Независимый институт

Кафедра экономики и менеджмента

Факультет: экономики и финансов

КУРСОВАЯ РАБОТА

по дисциплине «Банковское дело»

Тема: «Организация лизинговых операций коммерческих банков»

Содержание

Глава 1. Теоретические основы лизинговых операций коммерческих банков

1.1 Принципы построения лизинговых отношений

1.2 Классификация лизинга и лизинговых операций

1.3Участники лизинга и их функции

Глава 2. Организация лизинговых операций в коммерческих банках

2.1 Этапы проведения лизинговой операции

2.2 Лизинговые платежи

2.3 Учет лизинговых операций в К.Б.

Список используемых источников

Введение

В настоящее время большинство российских предприятий сталкивается с проблемой обновления основных фондов. При этом зачастую из-за нехватки оборотных средств они вынуждены брать кредиты под залог ценных бумаг, партий товара, недвижимости. С другой стороны, многие предприятия — поставщики оборудования — имеют трудности с реализацией своей продукции. В месте с тем существует путь, пока еще не получивший широкого распространения, но способный разрешить эти проблемы.

Речь в данном случае идет о лизинге — новой форме финансирования предприятий.

Лизинг, как вид деятельности возник после Второй мировой войны и получил широкое распространение в различных отраслях современной экономики. Появление лизинга в условиях научно-технического прогресса было связано с растущей потребностью предприятий и наукоемких производств в современном оборудовании, которую невозможно было удовлетворить с помощью традиционных форм финансирования.

Лизинг для России — явление новое, а потому отсутствует и необходимый опыт проведения лизинговых операций. В тоже время в развитых странах эта форма предпринимательской деятельности получила широкое распространение. С помощью лизинга в таких странах, как Италия, Испания, Швеция, США, Канада осуществляется до 30% всей инвестиционной деятельности.

В настоящий момент лизинговые операции начали широко применяться в практике российских коммерческих банков и специализированных лизинговых компаний, хотя существует множество проблем, требующих своего решения.

Выбранная мной работа очень актуальна. Проблема поступления новых инвестиций в реальный сектор экономики на сегодняшний день стоит очень остро. Одним из выходов из создавшегося положения — в широком применении новых финансовых инструментов производственного инвестирования является лизинг.

Целью данной работы является рассмотрение сущности лизинга и выявления его преимуществ по сравнению с традиционными формами финансирования, а также описание разновидностей лизинговых операций, порядка их проведения.

В рамках поставленной цели в курсовом проекте сформулированы следующие задачи:

. рассмотреть сущность лизинга;

. описать разновидности лизинговых операций, порядок их проведения;

. изучить особенности учета лизинговых операций в коммерческом банке.

Объектом исследования в курсовом проекте является деятельность коммерческого банка, предметом — лизинговые операции коммерческого банка.

При выполнении работы были использованы нормативные материалы с Гражданского Кодекса Российской Федерации, Положения Банка России № 302 — П «Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации», Федерального закона № 10- ФЗ. «О финансовой аренде (лизинге)» и Федерального закона «О бухгалтерском учете» N 129-ФЗ, гл. II.

Глава 1. Теоретические основы лизинговых операций коммерческих банков

1.1 Принципы построения лизинговых отношений

На протяжении длительного периода времени экономическая сущность лизинга остается спорной. Содержание и роль его теории и практики трактуется по-разному, а зачастую и противоречиво.

Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности, другие полностью отождествляют его с долгосрочной арендой или одной из его форм, которая, в свою очередь, сводится к наемным о подрядным отношениям, третьи считают лизинг завуалированным способом купли-продажи средств производства или права пользования чужим имуществом.

Многообразие и противоречивость взглядов объясняется в основном недостаточной разработкой теоретических вопросов лизинга, и, следовательно, отсутствием единого методологического подхода на практике.

Лизинг — это способ реализации отношений собственности, выражающий определенное состояние производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи.

Лизинговая форма предпринимательства основывается на системе принципов (правил, положений), определяющих единство и связи общих, частных и особенных ее свойств и внешних проявлений, которые необходимо учитывать в практической деятельности (рис.1).

Поскольку лизинг выражает определенное взаимодействие элементов производительных сил и производственных отношений, то он имеет материально-вещественную основу и социально-экономическое содержание. Социально-экономическое содержание лизинга определяется отношениями собственности и совместной экономической деятельности по вертикали и горизонтали (с собственником, обществом и т.д.), а также условиями трансформации собственности. Материально-вещественная сторона лизинга характеризуется организационно-правовыми формами производства, наймом всех или части вещественных элементов предпринимательской деятельности, куплей — продажей имущества и условиями кредитования.

Рис. 1. Основные принципы и особенности лизинговых отношений

Считается, что лизинг тесным образом связан с арендным механизмом, и это действительно так. Но в деловом обороте лизинг имеет более широкую, сложную тройственную экономическую основу. Схема лизинговых отношений, ее развитие и функционирование может быть представлена следующим образом (рис. 2)

Однако следует обратить внимание на тот факт, что в настоящее время в силу существенных деформационных процессов подобная система лизинговых отношений может быть источником развития и неблагоприятных ситуаций, что повлечет за собой не решение вопроса становления сбалансированных экономических отношений, а скорее обратный процесс, усугубляющий сложившуюся ситуацию. Важно, что при реализации предлагаемой технологии (лизинга) необходимо выполнение условия двусторонней финансовой осведомленности основных субъектов сделки (лизингодателя и лизингополучателя), что позволит не только квалифицированно подойти к вопросу построения отношений, но и к реализации основного принципа эффективного управления.

Рис. 2 Построение схемы лизинговых отношений: возможные варианты

Поэтому выделяют ряд целевых установок при разработке и дальнейшей реализации процедуры лизинга, адекватной сложившимся в рыночной среде условиям:

· микроэкономическую, которая обусловлена действиями лизингополучателя и направлена не только на реагирование уже появляющихся или оказывающих негативное влияние процессов, но и на их предупреждение;

· рыночную или конъюнктурную (макроэкономическую), которая обусловлена действиями субъектов предложения рынка лизинговых операций — лизингодателей, акцентирующих внимание на величине доходности избранного по сравнению с альтернативными. Как и в предыдущем случае, следует обращать внимание не только на решение вопросов реагирования уже на свершающееся или свершившиеся события, но в первую очередь на его предупреждение;

· регулируемую со стороны государства, которая обусловлена необходимостью формирования условий правового характера, способствующих оптимальному развитию лизинговых отношений.

Многоуровневое управление лизинговой сделкой представляется как:

1. На уровне государства посредством формирования устойчивого правового фона и стимулирования тем самым развития сектора лизинговых услуг.

2. На уровне субъекта предложения лизинговых услуг (как косвенных, так и прямых) посредством формирования сбалансированной модели отношений, предусматривающих не только учет собственных (доходных) интересов, но и интерес другой стороны (лизингополучателя).

3. На уровне субъекта «получателя» этих услуг — достижение необходимого эффекта от использования процедуры лизинга, что в конечном итоге выражается в достижении желаемого уровня антикризисного потенциала.

Таким образом, достижение оптимального построения процедуры лизинга в конечном итоге сводится к эффективному управлению экономической составляющей — величиной лизинговых платежей и учету интересов всех сторон реализуемой сделки, что графически представлено на рис. 3

Рис. 3 Общая модель сбалансированного механизма лизинговой сделки

Учитывая роль каждого уровня в реализации процедуры лизинговой сделки, можно определить те составляющие, на которые в большей степени воздействуют те или иные субъекты. Это в дальнейшем позволит сориентироваться на «узкие» места в лизинговых отношениях, расшивка которых позволит обеспечить достижение определенного оптимума.

1.2 Классификация лизинга и лизинговых операций

Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. В зависимости от различных признаков лизинговые операции можно сгруппировать следующим образом.

По составу участников различают:

· прямой лизинг, при котором собственник имущества самостоятельно сдает объект в лизинг (двусторонняя сделка).

· косвенный лизинг, когда передача имущества происходит через посредника (трехсторонняя или многосторонняя сделка).

По типу имущества выделяют:

· лизинг движимого имущества;

· лизинг недвижимого имущества;

· лизинг имущества, бывшего в эксплуатации.

По степени окупаемости существует:

· лизинг с полной окупаемостью, при котором в течение срока действия одного договора происходит полная выплата стоимости имущества;

· лизинг с неполной окупаемостью, когда в течение срока действия одного договора окупается только часть стоимости арендуемого имущества.

По условиям амортизации различают:

· лизинг с полной амортизацией и соответственно с полной выплатой стоимости объекта лизинга;

· лизинг с неполной амортизацией, т.е. с частичной выплатой стоимости.

По степени окупаемости и условиям амортизации выделяют:

· финансовый лизинг, т.е. в период действия договора о лизинге арендатор выплачивает арендодателю всю стоимость арендуемого имущества (полную амортизацию);

· оперативный лизинг, т.е. передача имущества осуществляется на срок, меньший, чем период его амортизации. Договор заключается на срок от 2 до 5 лет. Объектом такого лизинга обычно является оборудование с высокими темпами морального старения.

По объему обслуживания различают:

· чистый лизинг, если все обслуживание передаваемого предмета аренды берет на себя лизингополучатель;

· лизинг с полным набором услуг — полное обслуживание объекта сделки возлагается на лизингодателя;

· лизинг с частичным набором услуг — на лизингодателя возлагаются лишь отдельные функции по обслуживанию предмета лизинга.

В зависимости от сектора рынка, где происходят операции, выделяют:

· внутренний лизинг — все участники рынка представляют одну страну;

· международный лизинг — хотя бы одна из сторон или все стороны принадлежат разным странам, а также если одна из сторон является совместным предприятием.

По отношению к налоговым и амортизационным льготам выделяют:

· фиктивный лизинг — сделка носит спекулятивный характер и заключается с целью извлечения наибольшей прибыли за счет получения необоснованных налоговых и амортизационных льгот;

· действительный лизинг — арендодатель имеет право на такие налоговые льготы, как инвестиционная скидка и ускоренная амортизация, а арендатор может вычитать арендные платежи из доходов, заявляемых для уплаты налогов.

По характеру лизинговых платежей различают:

· лизинг с денежным платежом — все платежи производятся в денежной форме;

· лизинг с компенсационным платежом — платежи осуществляются поставкой товаров, произведенных на данном оборудовании, или в форме оказания встречной услуги;

· лизинг со смешанным платежом.

Существующие формы лизинга можно объединить в два основных вида: оперативный и финансовый лизинг.

Оперативный лизинг — это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Для оперативного лизинга характерны следующие основные признаки:

· лизингодатель не рассчитывает возместить все свои затраты за счет поступления лизинговых платежей от одного лизингополучателя;

· лизинговый договор заключается, как правило, на 2-5 лет, что значительно меньше сроков физического износа оборудования, и может быть, расторгнут лизингополучателем в любое время;

· риск порчи или утери объекта сделки лежит в основном на лизингодателе;

· ставки лизинговых платежей обычно выше, чем при финансовом лизинге;

· объектом сделки являются преимущественно наиболее популярные виды машин и оборудования.

Лизингополучатель при помощи оперативного лизинга стремится избежать рисков, связанных с владением имуществом. Перечисленные особенности оперативного лизинга определили его распространение в таких отраслях, как сельское хозяйство, транспорт, горнодобывающая промышленность, строительство, электронная обработка информации.

Финансовый лизинг — это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую ее часть, дополнительные издержки и прибыль лизингодателя.

Финансовый лизинг характеризуется следующими основными чертами:

· участием третьей стороны (производителя или поставщика объекта сделки);

· невозможностью расторжения договора в течение так называемого основного срока аренды;

· более продолжительным периодом лизингового соглашения (обычно близким сроку службы объекта сделки);

· объекты сделок при финансовом лизинге, как правило, отличаются высокой стоимостью.

Под формами лизинговых сделок понимаются устоявшиеся модели лизинговых контрактов. Наибольшее распространение в международной практике получили следующие формы лизинговых операций:

Лизинг «Стандарт». Под этой формой лизинга поставщик продает объект сделки финансирующему обществу, которое через свои лизинговые компании сдает его в аренду потребителям.

При возвратном лизинге собственник оборудования продает его лизинговой фирме и одновременно берет это оборудование у него в аренду. В результате этой операции продавец становится арендатором. Возвратный лизинг применяется в случаях, когда собственник объекта сделки испытывает острую потребность в денежных средствах и с помощью данной формы лизинга улучшает свое финансовое состояние.

Лизинг «Поставщику». В этом случае продавец оборудования также становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать им объект сделки в аренду. Субаренда является обязательным условием в контрактах подобного рода.

Компенсационный лизинг. При этой форме лизинга арендные платежи осуществляются поставщиками продукции, изготовленной на оборудовании, являющимся объектом лизинговой сделки.

Возобновляемый лизинг. В лизинговом соглашении при данной форме предусматривается периодическая замена оборудования по требованию арендатора на более совершенные образцы.

Лизинг с привлечением средств. Эта форма лизинга предусматривает получение лизингодателем долгосрочного займа у одного или нескольких кредиторов на сумму до 80% сдаваемых в аренду активов. Кредиторами в таких сделках являются крупные коммерческие и инвестиционные банки, располагающие значительными ресурсами, привлеченными на долговременной основе. лизинг коммерческий банк учет

Финансирование лизинговых сделок банками осуществляется в основном двумя способами:

· заем. Банк кредитует лизингодателя, предоставляя ему кредит на одну лизинговую операцию или, что бывает чаще, на целый пакет лизинговых соглашений. Сумма кредита зависит от репутации и кредитоспособности лизингодателя;

· приобретение обязательств. Банк покупает у лизингодателя обязательства его клиентов без права на регресс (обратное требование), учитывая при этом репутацию лизингополучателей и эффективность проекта.

Лизинг с привлечением средств получил также название аренды инвестиционного типа или аренды с участием третьей стороны. Для снижения риска платежа кредиторы лизингодателя включают в лизинговые контракты специальное условие, которое предусматривает абсолютное и безусловное обязательство производить платежи в установленные сроки и в случаях выхода из строя оборудования по вине лизингодателя.

Контрактный наем — это специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств.

Генеральный лизинг — право лизингополучателя дополнять список арендуемого оборудования без заключения новых контрактов. На практике имеет место сочетание различных форм контрактов, что увеличивает их число.

1.3 Участники лизинга и их функции

К участникам лизинговой операции можно отнести:

Из всех них основными (прямыми) участниками слывут лизингодатель, лизингополучатель и поставщик. Остальные участники операции называются косвенными. Лизингодатель — лицо осуществляющее лизинговую деятельность (обычно лизинговая компания), т.е. передачу в лизинг специально приобретенного для этого имущества. В качестве лизингодателя обычно выступают лизинговые компании.

Лизингополучатель — лицо, получающее имущество в пользование по договору лизинга. Лизинг дает ряд преимуществ лизингополучателю:

— уменьшение платежей по налогу на имущество и налогу на прибыль, так как лизинговые платежи входят в себестоимость продукции (услуг), а приобретение оборудования без лизинга осуществляется из прибыли;

— возможность более простого получения кредита в банке при сотрудничестве с лизинговой компанией;

— упрощение бухгалтерского учета (учет основных средств, начисление амортизации, оплата части налогов и сборов, а также управление долгом осуществляется лизинговой компанией);

— возможность приобретения качественного оборудования после его эксплуатации лизингополучателем по остаточной стоимости.

Поставщик (продавец) объекта лизинга — изготовитель машин и оборудования, продающий имущество, являющееся объектом лизинга.

Страховщик — страховая коммерческая организация, страхующая риски утраты, порчи, гибели, недостачи или повреждения объекта лизинга или его части и/или риски штатской ответственности наибольший и предпринимательские риски лизингополучателя, связанные непосредственно с обоюдными обязательствами участников лизинговой сделки.

По деятельности лизинговые фирмы (лизингодатели) подразделяются по направлению на особенно специализированные и практически универсальные. Специализированные компании обыкновенно имеют какое-либо дело с одним видом товара (например, с легковыми автомобилями или контейнерами) или с товарами одной несколько профессиональной группы типовых видов. Такие компании, тем или другим способом правило, располагают собственным громадным парком или резервом оборудования находящегося на производстве и предоставляют их лизингополучателю соответственно особенно первому его требованию. Универсальные лизинговые фирмы дают клиенту право выбора поставщика идеально необходимого ему оборудования, размещения заказа потенциального клиента и приемки объекта успешные несколько торговые операции. Сервис и ремонт объекта лизинга ведет или поставщик, или сам лизингополучатель. Лизингодатель же фактически выполняет функции устроителя финансирования успешные несколько торговые операции.

Глава 2. Организация лизинговых операций в коммерческом банке

2.1 Этапы проведения лизинговой операции

Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому предшествует подробное изучение всех условий и особенностей каждой сделки. После чего оформляются: заявка, получаемая Лизингодателем от будущего Лизингополучателя, заключение о платежеспособности Лизингополучателя и эффективности лизингового проекта, заказ-наряд, направляемый Поставщику оборудования Лизингодателем, кредитный договор, заключаемый Лизингодателем (лизинговой Компанией) с Банком о предоставлении ссуды для проведения лизинговых сделок.

На втором этапе лизингового процесса в трех- и двухсторонних договорах производится юридическое закрепление лизинговой сделки. При этом оформляются: договор купли-продажи оборудования (имущества) в лизинг, акт приемки его в эксплуатацию, лизинговое соглашение, договор на техническое обслуживание передаваемого в лизинг оборудования (имущества).

Третий этап лизингового процесса охватывает период использования оборудования (имущества). При этом ведется бухгалтерский учет и отчетность по всем лизинговым операциям, осуществляется выплата Лизингодателю лизинговых платежей, а по истечению срока лизинга оформляется дальнейшее использование оборудования (имущества).

Основным документом лизинговой сделки, в котором отражаются основные отношения, является лизинговое соглашение. Оно заключается между Лизингодателем и Лизингополучателем, где указывается, что Лизингополучателю предоставляется в пользование для производственной эксплуатации оборудование (имущество). Лизинговое соглашение вступает в силу с момента подписания акта приемки оборудования (имущества), как объекта сделки в эксплуатацию и действует в течение оговоренного в нем срока. Акт приемки оформляется Лизингополучателем, а подписывается всеми сторонами, участниками лизинговой сделки, т.е. Лизингодателем, Лизингополучателем и Поставщиком — изготовителем.

После оформления акта приемки оборудования (имущества) в эксплуатацию Лизингодатель не несет ответственности перед Лизингополучателем, поскольку последний выбор оборудования (имущества) осуществлял самостоятельно.

В процессе эксплуатации оборудования (имущества) Лизингополучатель призван использовать его в соответствии с рекомендациями и техническими инструкциями Поставщика, содержать его в работоспособном состоянии, производить необходимое обслуживание, текущий ремонт и все это за свой счет.

Все риски, возникающие в процессе эксплуатации оборудования (имущества) и связанные с разрушением, потерей, преждевременным износом, порчей или повреждением независимо от причиненного ущерба, Лизингополучатель принимает на себя.

Международный лизинг осуществляется российскими Лизингодателями и Лизингополучателями в форме импортного и экспортного лизинга. При этом таможенные пошлины и налоги на лизинговое оборудование (имущество) не взимаются, если в лизинговом договоре предусмотрен его возврат по истечении срока лизинга. В случае, если в договоре предусмотрен последующий переход права собственности на лизинговое оборудование (имущество) российской стороне (или, наоборот) в конце срока договора таможенные пошлины и налоги на лизинговое оборудование взимаются.

Лизинговые расчеты производятся: денежными платежами, компенсационными товарами, услугами и др., а также смешанными, когда с денежными выплатами допускаются платежи товарами и услугами.

В зависимости от финансового состояния Лизингополучателя в соглашении может оговариваться порядок выплаты лизинговых платежей равными долями, с увеличивающимися или уменьшающимися размерами, в зависимости от устойчивости финансового положения Лизингополучателя.

Операции по лизингу (финансовому) могут осуществляться только при наличии соответствующей лицензии у Лизингодателя. При отсутствии ее, указанные операции подлежат отражению в учете в порядке, предусмотренном действующим законодательством РФ, исходя из содержания договора (сделки по сдаче в аренду имущества, сделки купли-продажи).

2.2 Лизинговые платежи

Под лизинговыми платежами понимается общая сумма арендных платежей по договору лизинга за весь срок действия договора, в которую входят:

· возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга, а также с оказанием других предусмотренных договором лизинга услуг;

· доход лизингодателя. Если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то в общую сумму договора может включаться выкупная цена предмета лизинга (статья 28 Закона «О финансовой аренде (лизинге)»).

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга с учетом действующего законодательства. В настоящее время порядок осуществления лизинговых платежей законодательством не регулируется (за исключением поставок, связанных с государственными нуждами, и некоторых других сделок с участием государства).

Поэтому каждая лизинговая компания самостоятельно устанавливает величину платежей, а их периодичность и порядок оплаты регулируется исключительно договором лизинга.

Если лизингополучатель рассчитывается по лизинговым платежам продукцией (в натуральной форме), производимой с помощью предмета лизинга, цена на такую продукцию определяется по соглашению сторон договора. Размер лизинговых платежей может изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще чем один раз в три месяца.

Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга.

Следует обратить внимание, что порядок ценообразования официальным образом никак не регламентирован. Лизинговые компании самостоятельно разрабатывают структуру лизинговых платежей. Причем, в настоящее время лизингодатели не обязаны даже информировать об этой структуре потенциальных или реальных клиентов.

Однако лизингодателям в любом случае приходится делать для себя хотя бы приблизительный расчет среднемесячных сумм лизинговых платежей по каждому своему клиенту. Поэтому представленный ниже общий порядок расчета таких платежей, рекомендуемый Минэкономики России может помочь как самим лизинговым компаниям, так и потенциальным лизингополучателям для определения полезности для них данной лизинговой сделки. В состав лизинговых платежей предлагается включать следующие составляющие:

· амортизацию лизингового имущества за весь срок действия договора лизинга (либо погашение величины инвестиций лизингодателя в предмет лизинга);

· компенсацию платы лизингодателя за использованные им заемные средства;

· плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга;

· стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей.

С уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества — предмета договора лизинга, уменьшается и размер платы за используемые кредиты, а также уменьшается размер вознаграждения лизингодателя (если ставка вознаграждения устанавливается сторонами в процентах к непогашенной (неамортизированной) стоимости имущества). Поэтому целесообразно рассчитывать лизинговые платежи в следующей последовательности:

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом их уплаты.

Расчет общей суммы лизинговых платежей можно представить в виде следующей формулы:

Где ЛП — общая сумма лизинговых платежей;

АО — амортизационные отчисления, начисленные лизингодателем в расчетном году (либо величина погашения затрат лизингодателя на приобретение предмета лизинга);

ПК — плата за кредитные ресурсы, используемые лизингодателем на приобретение имущества — объекта договора лизинга;

В — вознаграждение лизингодателя за предоставление имущества по договору лизинга;

ДУ — плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС — налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Учет лизинговых операций в коммерческом банке. Характеристика счетов.

Бухгалтерский учет в банках представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении: об имуществе, обязательствах кредитных организаций и их движение путем сплошного, непрерывного и документального учета всех операций.

Предметом бухгалтерского учета в банках являются объекты бухгалтерского учета в виде активов и пассивов. К ним относятся: имущество кредитных организаций, их обязательства и операции, осуществляемые банками в процессе деятельности.

Основные задачи бухгалтерского учета в банке является:

— формирование детальной, достоверной и содержательной информации о деятельности кредитной организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности;

— ведение подробного, полного и достоверного бухгалтерского учета всех банковских операций, наличия и движения требований и обязательств, использования кредитной организацией материальных и финансовых ресурсов;